|

ГЛАВНАЯ

> Вернуться к содержанию

Финансы и управление

Правильная ссылка на статью:

Гордиенко М.С., Попков В.А.

Разработка системы индикаторов финансовых рисков на основе логистической регрессии и методики CorporateMetrics

// Финансы и управление.

2022. № 1.

С. 9-30.

DOI: 10.25136/2409-7802.2022.1.36057 URL: https://nbpublish.com/library_read_article.php?id=36057

Разработка системы индикаторов финансовых рисков на основе логистической регрессии и методики CorporateMetrics

Гордиенко Михаил Сергеевич

кандидат экономических наук

доцент кафедры финансового менеджмента, РЭУ имени Г.В. Плеханова

117997, Россия, г. Москва, пер. Стремянный, 36

Gordienko Mikhail Sergeevich

PhD in Economics

Docent, the department of Financial Management, Plekhanov Russian University of Economics

117997, Russia, g. Moscow, per. Stremyannyi, 36

|

gordienkomikhail@yandex.ru

|

|

|

Другие публикации этого автора

|

|

|

Попков Владислав Андреевич

магистр, кафедра финансового менеджмента, РЭУ имени Г.В. Плеханова

117997, Россия, г. Москва, пер. Стремянный, 36

Popkov Vladislav Andreevich

Master's Degree, Department of Financial Management, Plekhanov Russian University of Economics

117997, Russia, g. Moscow, per. Stremyannyi, 36

|

chernoshevskiy@gmail.com

|

|

|

|

DOI: 10.25136/2409-7802.2022.1.36057

Дата направления статьи в редакцию:

03-07-2021

Дата публикации:

03-04-2022

Аннотация:

Хозяйствующие субъекты в своей практической деятельности постоянно сталкиваются с наличием различных рисков, проявляющихся в негативном воздействии на них факторов как внутренней, так и внешней среды. Наиболее важными для любого финансового менеджера являются финансовые риски (рыночные, кредитные, фискальные, валютные и т.д.), мастерство управления которыми в кризисный период выявляет подлинных профессионалов своей сферы. Для упрощения процесса управления разрабатываются алгоритмы или модели, которые позволяют повысить эффективность и скорость процесса принятия управленческого решения. Предметом настоящего исследования является разработка методики оценки и прогнозирования финансовых рисков. Целью разработки является упрощение процесса выбора механизмов воздействия на риск, позволяющая поддерживать стабильность денежных потоков во времени и достигать целевых финансовых показателей хозяйствующего субъекта. В основе методики исследования лежит использование комбинации инструментов логистической регрессии и методики CorporateMetrics. Данные системы индикаторов финансовых рисков обладают высокой чувствительностью к изменяющимся условиям рынка благодаря нефиксированным пороговым значениям, определяемым средними значениями используемых показателей по отрасли. Новизна исследования заключается в том, что совместное использование различных индикаторов и показателей позволяет комплексно оценивать подверженность деятельности организации каждому виду финансового риска и осуществлять мониторинг изменения значений индикаторов риска. Область применения результатов представлена на примере оценки открытых данных хозяйственной деятельности ПАО «МТС» за период 2016-2018 гг., показан механизм использования методики. Стоит отметить, что способность адаптации используемых в методике индикаторов и показателей позволяет применять её в отношении любого хозяйствующего субъекта нефинансового сектора экономики.

Ключевые слова:

финансы, корпоративные финансы, риск, финансовый риск, рыночный риск, кредитный риск, система индикаторов, логистическая регрессия, CorporateMetrics, МТС

Abstract: Business entities in their practical activities are constantly faced with the presence of various risks, manifested in the negative impact on them of factors of both internal and external environment. The most important for any financial manager are financial risks (market, credit, fiscal, currency, etc.), the management skills of which in a crisis period reveals genuine professionals in their field. To simplify the management process, algorithms or models are being developed that allow increasing the efficiency and speed of the management decision-making process. The subject of this study is the development of a methodology for assessing and forecasting financial risks. The purpose of the development is to simplify the process of selecting mechanisms for influencing risk, which allows maintaining the stability of cash flows over time and achieving the target financial indicators of an economic entity. The research methodology is based on the use of a combination of logistic regression tools and the CorporateMetrics methodology. These systems of financial risk indicators are highly sensitive to changing market conditions due to unfixed thresholds determined by the average values of the indicators used by the industry. The novelty of the study lies in the fact that the joint use of various indicators and indicators allows to comprehensively assess the exposure of an organization to each type of financial risk and monitor changes in the values of risk indicators. The scope of application of the results is presented on the example of the evaluation of open data on the economic activity of MTS PJSC for the period 2016-2018, the mechanism of using the methodology is shown. It is worth noting that the ability to adapt the indicators and indicators used in the methodology allows it to be applied to any economic entity of the non-financial sector of the economy.

Keywords: finance, corporate finance, risk, financial risk, market risk, credit risk, indicator system, logistic regression, CorporateMetrics, MTS

Несмотря на присутствие риска практически в любой сфере деятельности, в настоящее время все еще не сложилось общепринятого определения термина «риск». Рассмотрим позиции современных учёных-экономистов по отношению к категории «риска». Группа западных исследователей: Мишель Круи, Дэн Галай и Роберт Марк, рассматривают риск как непредвиденное возникновение расходов или убытков, покрытие которых требует использования резервов, созданных для ожидаемых затрат [1]. Риск рассматривается экономистами как негативное явление, влекущее за собой измеримый ущерб.

Отличающейся позиции придерживается современный американский ученый, профессор Нью-Йоркского университета Асват Дамодаран, рассматривающий риск как вероятность отклонения дохода от ожидаемой величины. При этом риск включает в себя не только неблагоприятные исходы (риск снижения – downside risk), но и благоприятные (риск повышения – upside risk) [2]. С этой точки зрения проявляется двойственность риска, заключающаяся в способности приводить как к негативным, так и к положительным последствиям.

Еще одно определение термина «риск», которое приводится в стандарте по риск-менеджменту. Согласно стандарту: ISO 31000:2018(E), под риском понимается влияние неопределенности на цели [3]. В документе поясняется: влияние – это отклонение от ожидаемого, которое может быть, как положительным, так и отрицательным, а цели могут иметь различные аспекты и категории и могут применяться на разных уровнях. Стандарт при определении термина «риск» выделяет три значимых аспекта. Во-первых, риск возникает тогда, когда существует ситуация неопределенности относительно будущего результата. Во-вторых, подчеркивается двойственная природа риска, о которой в своем определении указывал А. Дамодаран. В-третьих, центральное внимание уделено поставленным целям, достижение которых представляет особую значимость для организации.

Поскольку существуют широкие границы трактовки понимания «риска», для выделения конкретных рисков используются подробные классификации по различным критериям, но объединяет их то, что в различной степени они, в конечном итоге, влияют на финансовое состояние компании.

Вместе с тем, существует такая категория как финансовый риск – вероятность изменения качественного состояния активов компании в результате принятия управляющим звеном финансовых решений в процессе бизнес-деятельности. К этой категории можно отнести: кредитный риск; валютный риск; инвестиционный риск; инновационный риск; ликвидный риск; рыночный риск и т.п. Иначе сказать: под финансовым риском понимается возможность отклонения ликвидности и стоимости активов организации от ожидаемых значений в результате воздействия рыночных факторов или невыполнения финансовых обязательств.

Из классификации видов финансовых рисков нефинансовых организаций рассмотрим подробнее: риск ликвидности, кредитный и рыночный риски [4], которые в дальнейшем будут использоваться как маркеры финансового состояния компании, дадим определение.

Существует два схожих по названию, но разных по содержанию риска ликвидности:

- риск рыночной ликвидности – риск, связанный с негативным отклонением фактической величины транзакционных издержек от ожидаемой по причине низкой ликвидности рынка;

- риск балансовой ликвидности – недостаточность у организации денежных средств или высоколиквидных активов для выполнения собственных обязательств перед контрагентами.

Кредитный риск – возможное несение потерь вследствие неспособности хозяйствующего субъекта выполнить свои контрактные обязательства. Крайнее проявление кредитного риска выражено в виде банкротства. Кредитный риск подразделяют на риск контрагента, связанный со способностью конкретного заемщика погашать взятые обязательства, и собственный кредитный риск организации, выражаемый в виде финансовой несостоятельности.

Рыночный риск – возможность отклонения фактической стоимости актива от ожидаемой величины вследствие действия рыночных факторов. При определении составляющих подвидов рыночного риска используют классификацию по сегментам рынка, согласно которой выделяют [5]: процентный, валютный, товарный и фондовый риски.

В целях повышения эффективности управления финансовыми рисками осуществляется их непрерывный мониторинг. Для этого используются индикаторы риска – количественные показатели, обладающие высокой чувствительностью, значения которых отражают вероятность наступления неблагоприятного события. Рассмотрим индикаторы для выделенных ранее видов финансового риска.

Для оценки риска балансовой ликвидности наиболее часто применяется коэффициентный анализ – производится расчет относительных показателей. Для каждого показателя определяется пороговое значение, превышение или занижение которого сигнализирует о возможности наступления неблагоприятных последствий. Оценка риска балансовой ликвидности может быть осуществлена путем вычисления коэффициентов ликвидности, представленных в таблице 1, и сравнения полученных значений с нормативами.

Для оценки кредитного риска рассмотрим две его составляющие: риск, связанный с контрагентами, и собственный кредитный риск.

О подверженности общему кредитному риску контрагента сигнализирует высокая доля величина резервов по сомнительным долгам в общей величине дебиторской задолженности. Резерв по сомнительным долгам создается при возникновении просроченной дебиторской задолженности и отражается в бухгалтерском балансе в статье «прочих расходов».

Для оценки собственного кредитного риска, выраженного признанием финансовой несостоятельности организации, используются качественные и количественные методы. Качественные методы применяются к каждой организации, но они выступают вспомогательной группой методов. К группе количественных методов относятся методы, основанные на абсолютных и относительных показателях оценки финансового состояния.

Со второй половины ХХ в., благодаря развитию вычислительных технологий, стали применяться методы, основанные на анализе статистических данных. Среди этих методов выделяют логистические модели прогнозирования банкротства [6].

Таблица 1. Коэффициенты ликвидности баланса [7]

|

Показатель

|

Формула

|

Норматив

|

Пояснение

|

|

Коэффициент абсолютной ликвидности

|

|

0,2-0,5

|

Ппоказывает долю краткосрочных обязательств, покрываемых за счет абсолютно ликвидных активов. При этом: если значение <0,2 указывает на трудность немедленного выполнения обязательств за счет высоколиквидных активов; >0,5 - на нерациональную структуру капитала, наличие неработающих денежных средств. А1 - наиболее ликвидные активы; П1 - наиболее срочные обязательства; П2 - краткосрочные пассивы.

|

|

Коэффициент быстрой ликвидности

|

|

0,7-1

|

Показывает степень покрытия краткосрочных обязательств наиболее ликвидными и быстро реализуемыми активами. Значение <0,7 сигнализирует о сложности погашения краткосрочных обязательств; >1 - на хорошую платежеспособность. А2 - быстрореализуемые активы.

|

|

Коэффициент текущей ликвидности

|

|

1-3

|

Показывает сколько рублей текущих активов приходится на один рубль текущих обязательств. Значение 3 свидетельствует о нерациональной структуре капитала. А3 – медленно реализуемые активы.

|

Логистическая регрессия применяется для прогнозирования вероятности возникновения некоторого события по значениям множества признаков. Особенность logit-модели заключается в том, что итоговый показатель принимает диапазон значений в виде вероятности бинарного события (1 или 0). Это способствует более простому восприятию полученных результатов, чем в параметрических моделях, в которых итоговые показатели могут иметь сильный числовой разброс в значениях.

В 2009 году Г.А. Хайдаршиной была разработана одиннадцатифакторная logit-модель для оценки вероятности риска банкротства для 4 различных отраслей. В таблице 2 приведены параметры модели. Формула имеет вид [8]:

(1) (1)

где: C – комплексный критерий риска банкротства;

e – число Эйлера, математическая константа, равная 2,71828;

y – регрессионное уравнение, определяемое по формуле:

(2) (2)

где:  , ,  – числовые коэффициенты модели; – числовые коэффициенты модели;  – параметры регрессии. – параметры регрессии.

Таблица 2. Параметры logit-модели.

|

Коэффициент

|

Формула расчета

|

|

|

Балансирующий коэффициент, характеризующий возраст организации:

«1», если компания была создана менее 10 лет назад;

«0», если компания создана более 10 лет назад.

|

|

|

Балансирующий коэффициент, характеризующий кредитную историю организации:

«1», если кредитная история не может быть оценена как «положительная»;

«0» при наличии положительной кредитной истории.

|

|

|

Коэффициент текущей ликвидности

|

|

|

|

|

|

|

|

|

Ставка рефинансирования (ключевая ставка с 2016 г.) Банка России

|

|

|

Балансирующий коэффициент, характеризующий территориальную принадлежность:

«1», если организация осуществляет деятельность в других регионах;

«0», если организация работает в Москве или Санкт-Петербурге.

|

|

|

|

|

|

|

|

|

Темп прироста собственного капитала

|

|

|

Темп прироста активов

|

|

КиР – собственный капитал, ЧП – чистая прибыль, EBIT – прибыль до уплаты процентов и налогов.

|

Матрица коэффициентов модели зависит от отраслевого сегмента, к которому относится рассматриваемая организация. В таблице 3 приведены значения матрицы коэффициентов logit-модели, а в таблице 4 – её критерии оценки вероятности банкротства.

Таблица 3. Значения матрицы коэффициентов logit-модели по отраслевым сегментам

|

Коэффициент

|

Отраслевой сегмент

|

|

Промышленность

|

ТЭК

|

Торговля

|

Сельское хозяйство

|

|

|

10,2137

|

30,7371

|

35,0326

|

13,5065

|

|

|

0,0303

|

3,7033

|

4,1834

|

0,2753

|

|

|

6,7543

|

8,9734

|

9,0817

|

6,6637

|

|

|

-3,7039

|

-8,6711

|

-8,7792

|

-7,0113

|

|

|

-1,5985

|

-7,011

|

-8,5601

|

-2,3915

|

|

|

-0,564

|

-1,6427

|

-1,6834

|

-1,0028

|

|

|

-0,1254

|

-0,1399

|

-0,4923

|

-0,29

|

|

|

-1,3698

|

-0,6913

|

-0,8023

|

-1,5742

|

|

|

-6,3609

|

-5,0894

|

-8,4776

|

-6,1679

|

|

|

-0,2833

|

-15,3882

|

-10,8005

|

-2,3624

|

|

|

2,5966

|

7,3667

|

7,1862

|

2,8715

|

|

|

-7,3087

|

-22,0294

|

-22,7614

|

-6,9339

|

Таблица 4. Критерии оценки вероятности банкротства logit-модели Г. А. Хайдаршиной

|

Значение итогового показателя

|

Вероятность банкротства

|

|

0 – 0,2

|

Минимальная

|

|

0,2 – 0,4

|

Низкая

|

|

0,4 – 0,6

|

Средняя

|

|

0,6 – 0,8

|

Высокая

|

|

0,8 – 1

|

Максимальная

|

Одной из наиболее распространенных на практике методологий измерения рыночного риска является система оценки «CorporateMetrics», основанная на концепции Value-at-Risk, которая опирается на финансовые результаты компании. Система оценки CorporateMetrics предназначена для организаций нефинансового сектора и применяется для расчета возможной разницы между ожидаемыми значениями показателей финансового результата и спрогнозированными, которые организация может получить под воздействием рыночного риска.

Процесс оценки показателя финансового результата с учетом риска состоит из нескольких этапов [9]. На первом этапе происходит выбор финансового показателя, временного горизонта прогнозирования и доверительного интервала. На втором этапе отражаются рыночные показатели, влияющие на величину финансового результата. На третьем этапе определяются характеристики распределения параметров модели. На четвертом этапе происходит генерация случайных значений параметров и построение гистограммы полученных значений финансового показателя. На пятом этапе на основе гистограммы рассчитывается финансовый показатель с учетом риска.

Вычисление показателя рисковой прибыли  при 95% доверительном интервале находится как разность между ожидаемым значением показателя и 5% квантилем: при 95% доверительном интервале находится как разность между ожидаемым значением показателя и 5% квантилем:

(3) (3)

где:  – выручка с учетом риска; – выручка с учетом риска;

– ожидаемая величина выручки; – ожидаемая величина выручки;

– значение квантиля, соответствующее 5% уровню. – значение квантиля, соответствующее 5% уровню.

Определив методы прогнозирования и оценки финансовых рисков, далее рассмотрим вопрос подверженности организаций телекоммуникационной отрасли финансовым рискам на примере ПАО «МТС».

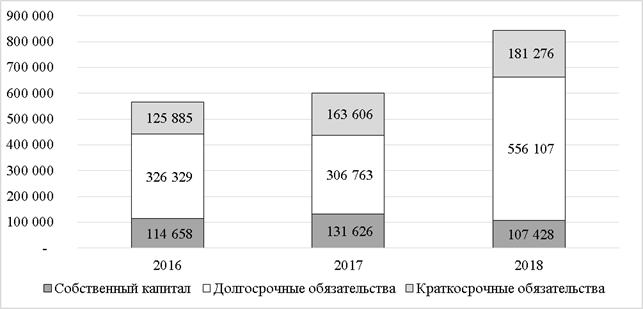

Главным источником выручки ПАО «МТС» выступают три направления [10, 11]: мобильные услуги (70-74% выручки), фиксированные услуги (13-15% выручки), продажа товаров (12-15% выручки). На рисунке 1 представлена динамика структуры прибыли от продаж.

Рисунок 1. Динамика изменения структуры прибыли от продаж ПАО «МТС» за 2016-2018 гг. в млн. рублей [12, 13]

Значительная доля консолидированной выручки Компании приходится на российский рынок по причинам большей ёмкости и длительности осуществления деятельности.

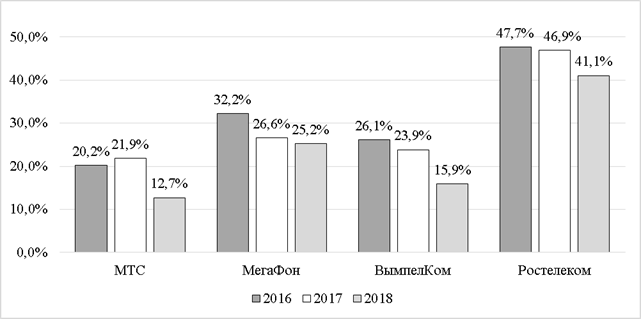

Особенность компаний телекоммуникационной отрасли заключается в большой доле заемного капитала в величине общего капитала. На рисунке 2 представлена динамика отношения собственного капитала к общей величине капитала основных компаний российского рынка телекоммуникаций за период 2016-2018 гг.

Рисунок 2. Динамика отношения собственного капитала ко всей величине капитала российских компаний телекоммуникационной отрасли за период 2016-2018 гг., в % [14-19]

Данные диаграммы позволяют сделать ряд выводов:

1. Особенность рынка телекоммуникационных услуг заключается в высокой доле заемного капитала в величине всего капитала. Это связано с большими капитальными затратами, необходимыми для приобретения лицензий и разрешений на осуществление деятельности, создания необходимой технологической инфраструктуры, внедрения цифровых решений.

2. Компании, преимущественно занятые в сегменте мобильных услуг имеют большую долю заемных средств, чем в сегменте фиксированной связи.

3. На рынке телекоммуникационной отрасли наблюдается увеличение доли заемных средств, что может являться отражением длительной стагнации на российском рынке мобильных услуг, тенденции сокращения рынка фиксированной телефонии, осуществление дорогостоящих инвестиций.

4. Среди основных рассмотренных компаний российского рынка телекоммуникационной отрасли у ПАО «МТС» самая высокая доля заемного капитала, что может свидетельствовать о снижении платежеспособности.

Анализ специфических особенностей хозяйственной деятельности компаний телекоммуникационной отрасли и, в частности, ПАО «МТС показывает на подверженность этих организации большому числу рисков, в том числе и финансовых. Это связано с необходимостью привлечения заемных средств для поддержания основной деятельности, с одной стороны, с другой стороны, выступает результатом диверсификации рынка сбыта услуг и деятельности компаний в различных экономических условиях.

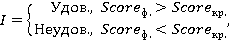

Как было показано на рисунке 2, компании телекоммуникационной отрасли используют значительную долю заемных средств, обслуживание которых происходит на разных условиях. Как видно из бухгалтерских отчетов, большая доля заемных средств приходится на долгосрочные обязательства.

Краткосрочные обязательства имеют меньшую долю в структуре заемных средств, но для ПАО «МТС» они превышают величину собственных средств, что отображено на рисунке 3. Поэтому перед Компанией появляется риск балансовой ликвидности, при реализации которого могут возникнуть трудности с погашением текущих обязательств.

Дисбаланс в структуре капитала и нарушение ликвидности баланса ПАО «МТС» подвергают организацию риску финансовой несостоятельности. Данный риск выражается в невозможности расплатиться с кредиторами по взятым обязательствам, продаже собственного имущества и признании банкротом.

Рисунок 3. Динамика структуры капитала ПАО «МТС» за 2016-2018 гг., в млн. руб. [17, 18]

Большую роль на текущую деятельность организации оказывают рыночные риски. Учитывая широкую диверсификацию рынков сбыта услуг ПАО «МТС», Компания подвержена валютному риску, который может проявляться при осуществлении валютных расчетов с дочерними структурами или контрагентами, располагающимися за территорией России.

Таким образом, анализируя деятельность ПАО «МТС» в 2016-2018 гг. было выявлено, что Компания подвержена финансовым рискам, большинство из которых могут привести к негативным последствиям в виде падения величины итогового финансового результата, снижения ликвидности баланса и платежеспособности, формированию барьеров, затрудняющих доступ к заемному капиталу.

Ниже приведем систему индикаторов финансового риска, результаты оценки которой, смогут стать основой для принятия эффективных управленческих решений.

Для оценки подверженности риску балансовой ликвидности в качестве индикаторов финансового риска предлагается использовать коэффициенты ликвидности, представленные в таблице 1.

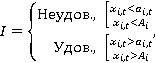

Для определения значения индикатора риска балансовой ликвидности предлагается формула (4), согласно которой если показатель  в рассматриваемом периоде принимает значение меньшее, чем среднее значение по отрасли в текущем периоде в рассматриваемом периоде принимает значение меньшее, чем среднее значение по отрасли в текущем периоде  , или значение, меньшее среднего отраслевого за весь рассматриваемый период , или значение, меньшее среднего отраслевого за весь рассматриваемый период  , то индикатор , то индикатор  сигнализирует о неудовлетворительном значении показателя. В противном случае индикатор принимает удовлетворительное значение: сигнализирует о неудовлетворительном значении показателя. В противном случае индикатор принимает удовлетворительное значение:

(4) (4)

где:  – значение, принимаемое индикатором; – значение, принимаемое индикатором;

– коэффициент ликвидности в период t; – коэффициент ликвидности в период t;

– среднее отраслевое значение коэффициента ликвидности в период t; – среднее отраслевое значение коэффициента ликвидности в период t;

– среднее отраслевое значение коэффициента ликвидности за весь рассматриваемый период; – среднее отраслевое значение коэффициента ликвидности за весь рассматриваемый период;

t – текущий период времени;

i – индекс показателя: коэффициента абсолютной, быстрой или текущей ликвидности.

В качестве рассматриваемого промежутка времени задается среднесрочный период в три года, так как деятельность крупных организаций за этот промежуток не подвержена сильным колебаниям. В свою очередь, сравнение средних отраслевых показателей конкретного года и за весь период осуществляется для снижения влияния на оценку подверженности риску случайных факторов и погрешности усреднения.

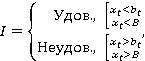

Индикатором для оценки общего кредитного риска контрагента выступает отношение резервов по сомнительным долгам по дебиторской задолженности к общей величине дебиторской задолженности. Предлагается формула (5):

(5) (5)

где:  – значение, принимаемое индикатором; – значение, принимаемое индикатором;

– отношение резерва по сомнительным долгам к общей величине дебиторской задолженности в период t; – отношение резерва по сомнительным долгам к общей величине дебиторской задолженности в период t;

– среднее отраслевое значение отношения в период t; – среднее отраслевое значение отношения в период t;

– среднее отраслевое значение отношения за весь рассматриваемый период; – среднее отраслевое значение отношения за весь рассматриваемый период;

t – текущий период времени.

Значение индикаторов риска по коэффициентам финансовой устойчивости определяется по формуле (4), в которой  – рассматриваемый показатель финансовой устойчивости в период t, – рассматриваемый показатель финансовой устойчивости в период t,  – среднее отраслевое значение показателя в период t, – среднее отраслевое значение показателя в период t,  – среднее отраслевое значение показателя финансовой устойчивости за весь рассматриваемый период. – среднее отраслевое значение показателя финансовой устойчивости за весь рассматриваемый период.

По модели прогнозирования финансовой несостоятельности индикаторы риска принимают значения в соответствии с критериями. Это условие выражается по формуле (6):

(6) (6)

где:  – значение индикатора; – значение индикатора;

– фактическое значение итогового показателя; – фактическое значение итогового показателя;

– критическое значение итогового показателя. – критическое значение итогового показателя.

Поскольку часть выручки и расходов организации номинирована в иностранной валюте, либо зависит от колебания курсов иностранных валют относительно рубля, то в качестве показателя подверженности валютному риску применяется методология CorporateMetrics. Количественным индикатором выступает отношение выручки под риском к прогнозируемому значению выручки. Значение индикатора валютного риска определяется по формуле (7):

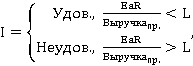

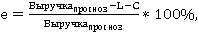

(7) (7)

где:  – значение индикатора; – значение индикатора;

– выручка с учетом риска; – выручка с учетом риска;

– ожидаемое значение выручки; – ожидаемое значение выручки;

– лимит отношения выручки с учетом риска к ожидаемому значению выручки. – лимит отношения выручки с учетом риска к ожидаемому значению выручки.

С целью расчета эффективности предлагаемой системы индикаторов финансового риска, опираясь на наилучшую доступную информацию, на примере ПАО «МТС» были проведены расчеты индикаторов финансового риска. Основой для проведенных вычислений выступали данные, содержащиеся в годовых бухгалтерских отчетностях ПАО «МТС».

Для расчета индикаторов риска балансовой ликвидности по отрасли была проведена группировка статей активов и пассивов баланса ПАО «МТС», ПАО «МегаФон», ПАО «ВымпелКом» и ПАО «Ростелеком» за 2016-2018 гг. Активы сгруппированы по степени ликвидности, а пассивы – по срочности погашения обязательств. Результаты группировки приведены в таблице 5.

Таблица 5 Группировка активов и пассивов баланса ПАО «МТС», ПАО «МегаФон», ПАО «ВымпелКом» и ПАО «Ростелеком» за 2016-2018 гг., в млн. рублей

|

Группа статей

|

2016

|

2017

|

2018

|

|

ПАО "МТС"

|

|

А1

|

16 071

|

70 841

|

105 143

|

|

А2

|

30 449

|

37 121

|

35 527

|

|

А3

|

505

|

376

|

460

|

|

А4

|

519 847

|

493 657

|

703 681

|

|

П1

|

60 224

|

72 292

|

113 720

|

|

П2

|

63 454

|

88 710

|

67 556

|

|

П3

|

326 329

|

306 763

|

556 107

|

|

П4

|

116 865

|

134 230

|

107 428

|

|

Баланс

|

566 872

|

601 995

|

844 811

|

|

ПАО "МегаФон"

|

|

А1

|

45 569

|

30 448

|

35 417

|

|

А2

|

28 438

|

43 696

|

52 140

|

|

А3

|

2 019

|

1 827

|

962

|

|

А4

|

388 593

|

407 095

|

493 543

|

|

П1

|

39 500

|

48 065

|

53 891

|

|

П2

|

37 733

|

51 235

|

36 754

|

|

П3

|

219 845

|

238 158

|

328 911

|

|

П4

|

167 541

|

145 608

|

162 506

|

|

Баланс

|

464 619

|

483 066

|

582 062

|

|

ПАО "ВымпелКом"

|

|

А1

|

26 629

|

59 469

|

34 677

|

|

А2

|

44 188

|

47 332

|

35 545

|

|

А3

|

6 679

|

3 565

|

9 083

|

|

А4

|

336 502

|

280 465

|

266 758

|

|

П1

|

42 776

|

47 806

|

70 906

|

|

П2

|

102 688

|

31 430

|

14 232

|

|

П3

|

160 255

|

218 320

|

205 786

|

|

П4

|

108 280

|

93 275

|

55 139

|

|

Баланс

|

413 998

|

390 831

|

346 063

|

|

ПАО "Ростелеком"

|

|

А1

|

9 582

|

7 989

|

14 844

|

|

А2

|

50 989

|

54 590

|

60 783

|

|

А3

|

5 892

|

5 996

|

7 132

|

|

А4

|

496 033

|

500 300

|

519 927

|

|

П1

|

67 560

|

70 478

|

97 115

|

|

П2

|

68 295

|

32 709

|

42 367

|

|

П3

|

162 245

|

201 815

|

211 407

|

|

П4

|

264 396

|

263 873

|

251 797

|

|

Баланс

|

562 496

|

568 875

|

602 686

|

В таблице 6 приведены показатели основных телекоммуникационных компаний, на основе которых осуществлялись расчеты средних значений показателей по отрасли.

Для сравнения показателей ликвидности баланса ПАО «МТС» со средними значениями по отрасли были взяты данные годовых бухгалтерских отчетов основных российских телекоммуникационных компаний: ПАО «МегаФон», ПАО «ВымпелКом» и ПАО «Ростелеком». Рассчитанные показатели приведены в таблице 7.

Таблица 6. Значения коэффициентов ликвидности баланса для ПАО «МТС», ПАО «МегаФон», ПАО «ВымпелКом» и ПАО «Ростелеком» за 2016-2018 гг.

|

Показатель

|

2016

|

2017

|

2018

|

|

ПАО "МТС"

|

|

Коэффициент абсолютной ликвидности

|

0,130

|

0,440

|

0,580

|

|

Коэффициент быстрой ликвидности

|

0,376

|

0,671

|

0,776

|

|

Коэффициент текущей ликвидности

|

0,380

|

0,673

|

0,779

|

|

ПАО "МегаФон"

|

|

Коэффициент абсолютной ликвидности

|

0,590

|

0,307

|

0,391

|

|

Коэффициент быстрой ликвидности

|

0,958

|

0,747

|

0,966

|

|

Коэффициент текущей ликвидности

|

0,984

|

0,765

|

0,977

|

|

ПАО "ВымпелКом"

|

|

Коэффициент абсолютной ликвидности

|

0,183

|

0,751

|

0,407

|

|

Коэффициент быстрой ликвидности

|

0,487

|

1,348

|

0,825

|

|

Коэффициент текущей ликвидности

|

0,533

|

1,393

|

0,931

|

|

ПАО "Ростелеком"

|

|

Коэффициент абсолютной ликвидности

|

0,071

|

0,077

|

0,106

|

|

Коэффициент быстрой ликвидности

|

0,446

|

0,606

|

0,542

|

|

Коэффициент текущей ликвидности

|

0,489

|

0,665

|

0,593

|

Сравнение средних отраслевых значений с нормативными указывает на то, что средние отраслевые показатели коэффициентов абсолютной и быстрой ликвидности соответствуют диапазону нормативных значений. Однако для всей отрасли значение коэффициента текущей ликвидности ниже нормативов.

Таблица 7. Показатели ликвидности баланса ПАО «МТС» и средние значения по отрасли за 2016-2018 гг.

|

Показатель

|

2016

|

2017

|

2018

|

Диапазон нормативных значений

|

Среднее значение отрасли за весь период

|

|

Коэффициент абсолютной ликвидности

|

0,130

|

0,440

|

0,580

|

0,2-0,5

|

0,334

|

|

Среднее отраслевое значение

|

0,243

|

0,394

|

0,371

|

|

Коэффициент быстрой ликвидности

|

0,376

|

0,671

|

0,776

|

0,7-1

|

0,720

|

|

Среднее отраслевое значение

|

0,567

|

0,843

|

0,777

|

|

Коэффициент текущей ликвидности

|

0,380

|

0,673

|

0,779

|

1-3

|

0,753

|

|

Среднее отраслевое значение

|

0,597

|

0,874

|

0,820

|

На основе формулы (4) определены значения индикаторов риска балансовой ликвидности по коэффициентам ликвидности. Результаты представлены в таблице 8.

Таблица 8. Значения индикаторов риска балансовой ликвидности ПАО «МТС» по коэффициентам ликвидности за 2016-2018 гг.

|

Показатель

|

2016

|

2017

|

2018

|

|

Коэффициент абсолютной ликвидности

|

Неудов.

|

Удов.

|

Удов.

|

|

Коэффициент быстрой ликвидности

|

Неудов.

|

Неудов.

|

Удов.

|

|

Коэффициент текущей ликвидности

|

Неудов.

|

Неудов.

|

Удов.

|

На начало 2019-го года все индикаторы риска балансовой ликвидности ПАО «МТС» находятся в удовлетворительной зоне, означающей, что все значения ликвидности соответствуют или превышают средние значения по отрасли.

При оценке подверженности кредитному риску контрагента использован показатель соотношения резервов по сомнительным долгам и общей величины дебиторской задолженности. В таблице 9 представлены результаты оценки.

Таблица 9. Показатели резервов по сомнительным долгам и дебиторской задолженности для ПАО «МТС» и всей отрасли за 2016-2018 гг.

|

Показатель

|

2016

|

2017

|

2018

|

|

Резервы по сомнительным долгам

|

2037

|

3136

|

1830

|

|

Дебиторская задолженность

|

26623

|

32647

|

30502

|

|

Резервы к дебиторской задолженности

|

7,65%

|

9,61%

|

6,00%

|

|

Среднее отраслевое значение

|

7,77%

|

6,48%

|

7,67%

|

|

Среднее отраслевое значение за весь период

|

7,26%

|

|

|

|

Значение индикатора

|

Удов.

|

Неудов.

|

Удов.

|

В целом наблюдается высокий уровень платежной дисциплины контрагентов, с которыми сотрудничает Компания, что указывает на низкую подверженность общему кредитному риску контрагента.

В таблице 10 приведены расчеты прогнозированию финансовой несостоятельности организаций по logit-модели.

Таблица 10. Прогнозирование банкротства по logit-модели Г. А. Хайдаршиной

|

Фактор

|

2018

|

2017

|

2016

|

|

№1

|

0

|

0

|

0

|

|

№2

|

0

|

0

|

0

|

|

№3

|

0,779

|

0,673

|

0,380

|

|

№4

|

1,615

|

3,681

|

2,968

|

|

№5

|

11,585

|

11,788

|

11,650

|

|

№6

|

7,75%

|

7,75%

|

10,00%

|

|

№7

|

0

|

0

|

0

|

|

№8

|

0,011

|

0,115

|

0,089

|

|

№9

|

0,085

|

0,525

|

0,442

|

|

№10

|

-0,184

|

0,148

|

2,230

|

|

№11

|

0,403

|

0,062

|

0,056

|

|

y

|

-16,679

|

-29,249

|

-4,151

|

|

C

|

<0,001%

|

<0,001%

|

1,551%

|

| |

|

Дополнительная информация:

|

|

Показатель

|

2018

|

2017

|

2016

|

|

EBIT

|

53 331

|

112 726

|

93 478

|

|

Ключевая ставка ЦБ

|

7,75%

|

7,75%

|

10,00%

|

В таблицу 11 вынесены результатs проведенной оценки. При расчетах значений использовались данные Банка России [20] и Росстата [21].

Таблица 11. Оценки прогнозирования банкротства по logit-моделям

|

Модель

|

2016

|

2017

|

2018

|

|

Г. А. Хайдаршиной

|

1,551%

|

>0,001%

|

>0,001%

|

|

Значение индикатора

|

Удов.

|

Удов.

|

Удов.

|

Полученные результаты оценок указывают на низкую вероятность банкротства ПАО «МТС».

Результат примененной модели прогнозирования банкротства указывает на значительную диспропорцию в структуре капитала, при которой наблюдается перевес в сторону долгосрочных обязательств. В среднесрочной перспективе Компанию не ожидает признание финансовой несостоятельности, о чем свидетельствуют оценки отечественных и зарубежных параметрических и логистических моделей прогнозирования банкротства.

Для оценки влияния валютного риска на деятельность Группы была применена методика CorporateMetrics. В качестве финансового показателя, на который оказывает влияние валютный риск, выбран показатель выручки рынков в странах присутствия Группы МТС: Украина, Республика Беларусь и Армения.

В качестве фактора риска выступает обменный курс функциональной валюты на рынке страны присутствия Группы к валюте, закрепленной в консолидированной отчетности Группы МТС. Временным горизонтом прогнозирования выручки с учетом риска выбран 4-ый квартал 2019-го года, доверительный интервал задан на уровне 95%.

Для расчетов использовались доступные исторические данные по ежеквартальной выручке, с 1 квартала 2015-го года, что составило 16 значений для каждого рынка. Исходя из гипотезы, что в среднесрочной перспективе результаты деятельности организации соответствуют тренду и не подвергаются

Таблица 12. Исторические данные поквартальной выручки Группы на рынках Украины, Республики Беларусь и Армении за 3 кв. 2015 – 2 кв. 2019 гг.

|

Период

|

Украина, млрд. гривен

|

Республика Беларусь, млн. белорусских рублей

|

Армения, млрд. драм

|

|

3 кв. 2015

|

2,6

|

117,4

|

16,9

|

|

4 кв. 2015

|

2,4

|

130,2

|

18,5

|

|

1 кв. 2016

|

2,6

|

144,0

|

19,3

|

|

2 кв. 2016

|

2,4

|

154,2

|

16,5

|

|

3 кв. 2016

|

2,8

|

148,9

|

14,2

|

|

4 кв. 2016

|

2,7

|

161,9

|

15,0

|

|

1 кв. 2017

|

2,9

|

175,0

|

15,1

|

|

2 кв. 2017

|

2,8

|

176,3

|

14,0

|

|

3 кв. 2017

|

2,8

|

169,5

|

12,9

|

|

4 кв. 2017

|

2,9

|

183,8

|

14,0

|

|

1 кв. 2018

|

3,0

|

198,4

|

15,4

|

|

2 кв. 2018

|

3,2

|

212,0

|

14,5

|

|

3 кв. 2018

|

2,9

|

196,4

|

13,6

|

|

4 кв. 2018

|

3,1

|

212,9

|

14,3

|

|

1 кв. 2019

|

3,3

|

235,9

|

15,0

|

|

2 кв. 2019

|

3,5

|

252,9

|

15,0

|

резким колебаниям, был осуществлен прогноз выручки для каждого из рынков в единицах местных валют за 4-ый квартал 2019 года при помощи программы «Microsoft Excel». Используемые исторические значения выручки представлены в таблице 12, а результаты прогноза в таблице 13.

Таблица 13. Результаты прогноза выручки Группы для каждого рынка за 4-ый квартал 2019 года

|

Период

|

Украина, млн. гривен

|

Республика Беларусь, млн. белорусских руб.

|

Армения, млн. драм

|

|

4 кв. 2019

|

3420,59

|

251,84

|

13091,47

|

Поскольку рассчитанные значения выручки указаны в местной валюте, то для вычисления единого показателя выручки, номинированного в рублях, требуется спрогнозировать курсы валют на 4-ый квартал 2019 года. В качестве указанных прогнозов были взяты данные с экономического портала Trading Economics [22], в котором прогнозируемые значения представляют собой мнения группы экспертов. Прогнозные значения валютных курсов представлены в таблице 14.

Таблица 14. Прогноз курсов валют на 4-ый квартал 2019 года

|

Страна

|

Валютный курс

|

Валютная пара

|

|

Украина

|

27,4300

|

USD/UAH

|

|

Беларусь

|

2,1500

|

USD/BYR

|

|

Армения

|

484,5000

|

USD/AMD

|

|

Россия

|

66,2895

|

USD/RUB

|

|

|

|

Рассчитанный кросс-курс

|

|

Украина

|

2,4167

|

UAH/RUB

|

|

Беларусь

|

30,8323

|

BYR/RUB

|

|

Армения

|

0,1368

|

AMD/RUB

|

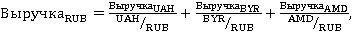

Для расчета общей выручки от трех рынков за 4-ый квартал 2019-го года, номинированной в рублях, использована формула (8):

(8) (8)

где:  – общая величина выручки от трех рынков, номинированная в рублях; – общая величина выручки от трех рынков, номинированная в рублях;

, ,  , ,  – выручка каждого из рынков присутствия, номинированная в местной валюте; – выручка каждого из рынков присутствия, номинированная в местной валюте;

, ,  , ,  – валютные пары, используемые для перевода местной валюты в рубль. – валютные пары, используемые для перевода местной валюты в рубль.

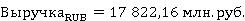

На основе прогнозов выручки по каждому рынку, прогнозов курсов валют и формулы (8) было получено значение ожидаемой величины выручки за 4-ый квартал 2019-го года по каждому из трех рынков:

Для проведения имитационного моделирования распределения возможных значений выручки были проанализированы данные курсов валют украинской гривны, белорусского рубля и армянского драма с 29.06.2018 по 18.10.2019 [23]. В таблице 15 представлены результаты анализа.

Таблица 15. Характеристика выборки курсов валют украинской гривны, белорусского рубля и армянского драма

|

Валютная пара

|

Среднее значение

|

Стандартное отклонение

|

|

UAH/RUB

|

2,3436

|

0,1282

|

|

BYR/RUB

|

30,8059

|

1,1020

|

|

AMD/RUB

|

0,1315

|

0,0074

|

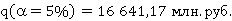

При помощи языка программирования «R» и надстройки «R-Studio» по формуле (8) было смоделировано 10 000 испытаний, в которых курсы валют, за указанный период, были распределены по нормальному закону. Результаты моделирования представлены на рисунке 4.

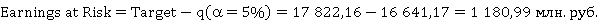

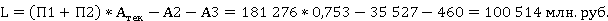

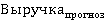

По оси абсцисс указана величина выручки, номинированная в рублях, по оси ординат указана вероятность, выраженная в долях. Вертикальная линия с подписью «q(a=5%)» соответствует 95% доверительному интервалу, линия с подписью «Mean» соответствует средней величине выручки согласно прогнозу, а линией «Target» обозначена ожидаемая по проведенному ранее прогнозу выручка.

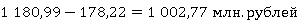

Согласно расчетам:

Тогда, выручка с учетом риска, по формуле (3):

Рассчитанное значение EaR составляет 6,63% от прогнозируемой величины выручки получено при следующих допущениях:

Рисунок 4. Гистограмма распределения выручки по 10.000 итераций

1. В среднесрочной перспективе финансовые показатели деятельности организации не изменяются в значительной степени, а следуют определенному тренду. На основе этого предположения был произведен прогноз величины выручки каждого из рассматриваемых иностранных рынков присутствия.

2. Данные курсов валют на 4-ый квартал 2019-го года не будут значительно отличаться от действительных. Валюта, в отличие от финансовых показателей деятельности организаций, имеет в краткосрочной перспективе большую волатильность и зависит от множества факторов. Выбранные прогнозы валют основаны на мнениях экспертов, оценки которых требуют пересмотра.

3. На этапе имитационного моделирования валютам было задано нормальное распределение, что выступает упрощением модели, поскольку определить закон распределения для курсов валют на длительном промежутке времени затруднительно.

Три описанных допущения способны внести погрешность в итоговый результат оценки. Существованием такой погрешности может быть объяснено различие между величиной спрогнозированной выручки («Target») и средним значением выручки («Mean»), полученным при имитационном моделировании. Исходя из политики, проводимой ПАО «МТС», организация может принять выявленный риск или применить превентивные меры, например, при помощи инструментов хеджирования.

Проведенный анализ подверженности ПАО «МТС» финансовым рискам позволяет выделить ряд рекомендаций, направленных на минимизацию негативного воздействия финансовых рисков на деятельность организации.

Согласно таблице 4, индикаторы риска балансовой ликвидности ПАО «МТС» принимали неудовлетворительные значения в 2016-2017 гг. из-за недостаточности высоколиквидных и быстрореализуемых активов.

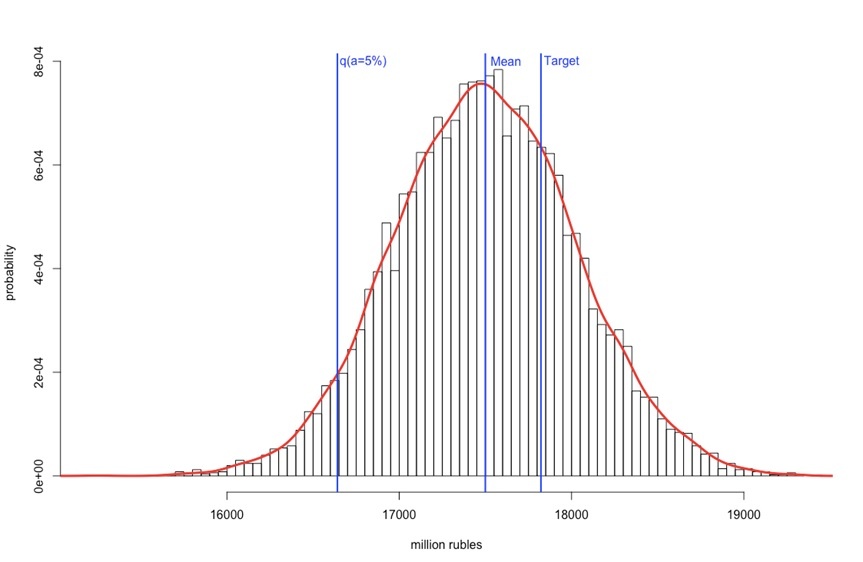

Для минимизации риска балансовой ликвидности предлагается установить лимит на уровне среднеотраслевых значений показателей ликвидности баланса за весь период. Лимит рассчитывается как максимальная величина группы статей баланса А1 среди всех их значений, рассчитанных для каждого коэффициента ликвидности. Лимит для группы статей баланса А1 рассчитывается по формуле (9):

(9) (9)

где:

– величина лимита; – величина лимита;

– функция расчета коэффициентов ликвидности; – функция расчета коэффициентов ликвидности;

– среднее значение коэффициента ликвидности по отрасли за весь период. – среднее значение коэффициента ликвидности по отрасли за весь период.

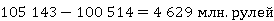

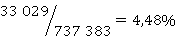

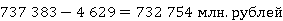

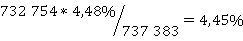

Исходя из данных таблицы 3, величина лимита составит:  Значение величины А1 ниже рассчитанного лимита указывает на возникновение риска балансовой ликвидности и требует применения мер воздействия. Учитывая, что на конец 2018-го года величина группы статей баланса A1 составляла 105 143 млн. рублей, то в свободном распоряжении организации находится Значение величины А1 ниже рассчитанного лимита указывает на возникновение риска балансовой ликвидности и требует применения мер воздействия. Учитывая, что на конец 2018-го года величина группы статей баланса A1 составляла 105 143 млн. рублей, то в свободном распоряжении организации находится  , которые могут быть использованы в текущей деятельности и это не повлечет затруднений при погашении текущих обязательств. , которые могут быть использованы в текущей деятельности и это не повлечет затруднений при погашении текущих обязательств.

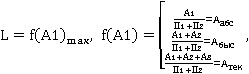

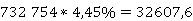

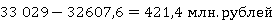

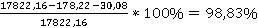

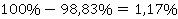

Для снижения величины заемных средств и процентов на их обслуживание рекомендуется использование высвободившихся денежных средств для погашения основной суммы долга. Согласно данным бухгалтерского баланса, величина заемных средств на конец 2018-го года составила 737 383 млн. рублей, а проценты к уплате составили 33 029 млн. рублей. Усредненный процент по обслуживанию всех заёмных средств составит  . Если направить высвободившиеся абсолютно ликвидные активы группы статей А1 на погашение основной суммы долга, то величина обязательств составит: . Если направить высвободившиеся абсолютно ликвидные активы группы статей А1 на погашение основной суммы долга, то величина обязательств составит:  . Тогда усредненный процент по обслуживанию долга составит . Тогда усредненный процент по обслуживанию долга составит  . В абсолютном значении величина процентов к уплате будет равна . В абсолютном значении величина процентов к уплате будет равна  млн. рублей. В таком случае сэкономленные средства от погашения части долга составят разницу между величиной будущих и текущих процентов по обслуживанию долга: млн. рублей. В таком случае сэкономленные средства от погашения части долга составят разницу между величиной будущих и текущих процентов по обслуживанию долга:  . .

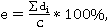

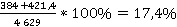

Рассчитаем экономическую эффективность от предлагаемых мер по минимизации общего кредитного риска контрагента, риска финансовой несостоятельности и риска балансовой ликвидности (10):

(10) (10)

где:  – экономическая эффективность предлагаемых мер; – экономическая эффективность предлагаемых мер;

– абсолютное значение экономического эффекта от минимизации риска; – абсолютное значение экономического эффекта от минимизации риска;

– затраты на минимизацию рисков. – затраты на минимизацию рисков.

Эффективность предлагаемых мер составит  . .

Расчет эффективности управления валютным риском будет производиться отдельно от проведенного расчета эффективности по другим видам финансовых рисков из-за разного временного горизонта. В качестве метода воздействия на риск предлагается комбинация методов лимитирования и хеджирования валютного риска. Поскольку во внутренних документах и бухгалтерских отчетах ПАО «МТС» не указаны расходы на хеджирование валютных рисков, будем считать, что они составляют 3% от хеджируемой суммы, а величину лимита установим в 1% от показателя прогноза выручки. В этом случае экономическую эффективность можно рассчитать по формуле (11):

(11) (11)

где:  – экономическая эффективность предлагаемых мер; – экономическая эффективность предлагаемых мер;

– спрогнозированная величина выручки; – спрогнозированная величина выручки;

– величина принятого лимита; – величина принятого лимита;

– затраты на хеджирование. – затраты на хеджирование.

Величина лимита на уровне 1% от прогнозируемой величины выручки составляет 178,22 млн. рублей. Величина хеджируемой суммы составляет разницу между EaR и лимитом:  , а затраты на хеджирование: , а затраты на хеджирование:  . Экономическая эффективность будет равна . Экономическая эффективность будет равна  . То есть, величина выручки под риском снизилась с 6,63% до уровня . То есть, величина выручки под риском снизилась с 6,63% до уровня  . .

Описанная система индикаторов финансового риска ПАО «МТС» была построена на основе доступной информации, полученной из открытых источников. При большей полноте информации о финансово-хозяйственной деятельности организации возможно расширение и уточнение перечня индикаторов финансового риска, учитывающего показатели и пороговые значения.

Библиография

1. Круи М. Основы риск-менеджмента / пер. с англ. М. Круи, Д. Галай, Р. Марк – М.: Издательство Юрайт, 2019. С. 26.

2. Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых активов / пер. с англ. А. Дамодаран – М.: Альпина Бизнес Букс, 2008. С. 82.

3. Международный стандарт ISO 31000-2018. Менеджмент риска – Руководство [Электронный ресурс]. – URL: https://risk-academy.ru/download/iso31000/ (дата обращения: 09.10.2020).

4. Лобанов А. А., Чугунов А. В. Энциклопедия финансового риск-менеджмента: Альпина Бизнес Букс, 2010. С. 203-205, 299-314, 323-328.

5. Хоминич И. П. Управление финансовыми рисками: учебник и практикум для бакалавриата и магистратуры / под ред. И. П. Хоминич, И. В. Пещанская. – М.: Издательство Юрайт, 2019. С. 25-30.

6. Шамсутдинова, Э. Р. Влияние финансовых рисков на эффективность деятельности компании нефтяного машиностроения: дис. канд. экон. наук : 08.00.10 / Шамсутдинова Элеонора Рустэмовна. – М. 2017. С.72-83.

7. «Финансовый анализ» [Электронный ресурс]. – URL: http://1fin.ru/ (дата обращения: 09.10.2020).

8. Хайдаршина Г. А. Методы оценки риска банкротства компании: дис. канд. экон. наук : 08.00.10 / Хайдаршина Гульнара Артуровна. – М., 2009. С. 154.

9. CorporateMetrics. Technical Document [Электронный ресурс] // RiskMetrics Group. – URL: https://www.msci.com/documents/10199/8af520af-3e63-44b2-8aab-fd55a989e312 (дата обращения: 09.10.2020).

10. Финансовые результаты Группы МТС за четвертый квартал 2017 года и полный 2017 год [Электронный ресурс]. – URL: https://moskva.mts.ru/about/media-centr/soobshheniya-kompanii/finansovaya-otchetnost/ (дата обращения: 14.10.2020).

11. Финансовые результаты Группы МТС за четвертый квартал 2018 года и полный 2018 год [Электронный ресурс]. – URL: https://moskva.mts.ru/about/media-centr/soobshheniya-kompanii/finansovaya-otchetnost/ (дата обращения: 14.10.2020).

12. Бухгалтерская отчетность за 2017 год и аудиторское заключение независимого аудитора [Электронный ресурс] // Публичное акционерное общество «Мобильные ТелеСистемы». – URL: https://moskva.mts.ru/upload/contents/10677/bukh_balans_31122017.pdf (дата обращения: 14.10.2020).

13. Бухгалтерская отчетность за 2018 год и аудиторское заключение независимого аудитора [Электронный ресурс] // Публичное акционерное общество «Мобильные ТелеСистемы». – URL: https://moskva.mts.ru/upload/contents/10677/MTS_RAS_FS_18-r_signed.pdf (дата обращения: 14.10.2020).

14. Годовая бухгалтерская отчетность Публичного акционерного общества «Вымпел-Коммуникации» по итогам деятельности за 2016 год [Электронный ресурс]. – URL: https://static.beeline.ru/upload/images/Financial%20statements_RAS_PJSC%20VC_2016.pdf (дата обращения: 14.10.2020).

15. Годовая бухгалтерская отчетность Публичного акционерного общества «Вымпел-Коммуникации» по итогам деятельности за 2018 год [Электронный ресурс]. – URL: https://static.beeline.ru/upload/images/Financial-statements_RAS_PJSC-VC_2018_27_03_2019.pdf (дата обращения: 14.10.2020).

16. Годовая бухгалтерская отчетность Публичного акционерного общества «МегаФон» за 2016 год [Электронный ресурс]. – URL: https://corp.megafon.ru/investoram/shareholder/rsbu/ (дата обращения: 14.10.2020).

17. Годовая бухгалтерская отчетность Публичного акционерного общества «МегаФон» за 2018 год [Электронный ресурс]. – URL: https://corp.megafon.ru/investoram/shareholder/rsbu/ (дата обращения: 14.10.2020).

18. Годовая бухгалтерская отчетность Публичного акционерного общества междугородной и международной электрической связи «Ростелеком» за 2016 год [Электронный ресурс]. – URL: https://www.company.rt.ru/ir/results_and_presentations/financials/RAS/2016/4/ (дата обращения: 14.10.2020).

19. Годовая бухгалтерская отчетность Публичного акционерного общества «Ростелеком» за 2018 год [Электронный ресурс]. – URL: https://www.company.rt.ru/ir/results_and_presentations/financials/RAS/2018/4/ (дата обращения: 14.10.2020).

20. Официальный сайт Центрального банка Российской Федерации [Электронный ресурс]. – URL: https://www.cbr.ru (дата обращения: 18.10.2020).

21. Официальный сайт Федеральной службы государственной статистики [Электронный ресурс]. – URL: http://www.gks.ru (дата обращения: 18.10.2020).

22. Экономический портал «Trading Economics» [Электронный ресурс]. – URL: https://ru.tradingeconomics.com (дата обращения: 18.10.2020).

23. Финансовый портал «Investing.com» [Электронный ресурс]. – URL: https://ru.investing.com (дата обращения: 18.10.2020)

References

1. Krui M. Osnovy risk-menedzhmenta / per. s angl. M. Krui, D. Galai, R. Mark – M.: Izdatel'stvo Yurait, 2019. S. 26.

2. Damodaran A. Investitsionnaya otsenka: Instrumenty i metody otsenki lyubykh aktivov / per. s angl. A. Damodaran – M.: Al'pina Biznes Buks, 2008. S. 82.

3. Mezhdunarodnyi standart ISO 31000-2018. Menedzhment riska – Rukovodstvo [Elektronnyi resurs]. – URL: https://risk-academy.ru/download/iso31000/ (data obrashcheniya: 09.10.2020).

4. Lobanov A. A., Chugunov A. V. Entsiklopediya finansovogo risk-menedzhmenta: Al'pina Biznes Buks, 2010. S. 203-205, 299-314, 323-328.

5. Khominich I. P. Upravlenie finansovymi riskami: uchebnik i praktikum dlya bakalavriata i magistratury / pod red. I. P. Khominich, I. V. Peshchanskaya. – M.: Izdatel'stvo Yurait, 2019. S. 25-30.

6. Shamsutdinova, E. R. Vliyanie finansovykh riskov na effektivnost' deyatel'nosti kompanii neftyanogo mashinostroeniya: dis. kand. ekon. nauk : 08.00.10 / Shamsutdinova Eleonora Rustemovna. – M. 2017. S.72-83.

7. «Finansovyi analiz» [Elektronnyi resurs]. – URL: http://1fin.ru/ (data obrashcheniya: 09.10.2020).

8. Khaidarshina G. A. Metody otsenki riska bankrotstva kompanii: dis. kand. ekon. nauk : 08.00.10 / Khaidarshina Gul'nara Arturovna. – M., 2009. S. 154.

9. CorporateMetrics. Technical Document [Elektronnyi resurs] // RiskMetrics Group. – URL: https://www.msci.com/documents/10199/8af520af-3e63-44b2-8aab-fd55a989e312 (data obrashcheniya: 09.10.2020).

10. Finansovye rezul'taty Gruppy MTS za chetvertyi kvartal 2017 goda i polnyi 2017 god [Elektronnyi resurs]. – URL: https://moskva.mts.ru/about/media-centr/soobshheniya-kompanii/finansovaya-otchetnost/ (data obrashcheniya: 14.10.2020).

11. Finansovye rezul'taty Gruppy MTS za chetvertyi kvartal 2018 goda i polnyi 2018 god [Elektronnyi resurs]. – URL: https://moskva.mts.ru/about/media-centr/soobshheniya-kompanii/finansovaya-otchetnost/ (data obrashcheniya: 14.10.2020).

12. Bukhgalterskaya otchetnost' za 2017 god i auditorskoe zaklyuchenie nezavisimogo auditora [Elektronnyi resurs] // Publichnoe aktsionernoe obshchestvo «Mobil'nye TeleSistemy». – URL: https://moskva.mts.ru/upload/contents/10677/bukh_balans_31122017.pdf (data obrashcheniya: 14.10.2020).

13. Bukhgalterskaya otchetnost' za 2018 god i auditorskoe zaklyuchenie nezavisimogo auditora [Elektronnyi resurs] // Publichnoe aktsionernoe obshchestvo «Mobil'nye TeleSistemy». – URL: https://moskva.mts.ru/upload/contents/10677/MTS_RAS_FS_18-r_signed.pdf (data obrashcheniya: 14.10.2020).

14. Godovaya bukhgalterskaya otchetnost' Publichnogo aktsionernogo obshchestva «Vympel-Kommunikatsii» po itogam deyatel'nosti za 2016 god [Elektronnyi resurs]. – URL: https://static.beeline.ru/upload/images/Financial%20statements_RAS_PJSC%20VC_2016.pdf (data obrashcheniya: 14.10.2020).

15. Godovaya bukhgalterskaya otchetnost' Publichnogo aktsionernogo obshchestva «Vympel-Kommunikatsii» po itogam deyatel'nosti za 2018 god [Elektronnyi resurs]. – URL: https://static.beeline.ru/upload/images/Financial-statements_RAS_PJSC-VC_2018_27_03_2019.pdf (data obrashcheniya: 14.10.2020).

16. Godovaya bukhgalterskaya otchetnost' Publichnogo aktsionernogo obshchestva «MegaFon» za 2016 god [Elektronnyi resurs]. – URL: https://corp.megafon.ru/investoram/shareholder/rsbu/ (data obrashcheniya: 14.10.2020).

17. Godovaya bukhgalterskaya otchetnost' Publichnogo aktsionernogo obshchestva «MegaFon» za 2018 god [Elektronnyi resurs]. – URL: https://corp.megafon.ru/investoram/shareholder/rsbu/ (data obrashcheniya: 14.10.2020).

18. Godovaya bukhgalterskaya otchetnost' Publichnogo aktsionernogo obshchestva mezhdugorodnoi i mezhdunarodnoi elektricheskoi svyazi «Rostelekom» za 2016 god [Elektronnyi resurs]. – URL: https://www.company.rt.ru/ir/results_and_presentations/financials/RAS/2016/4/ (data obrashcheniya: 14.10.2020).

19. Godovaya bukhgalterskaya otchetnost' Publichnogo aktsionernogo obshchestva «Rostelekom» za 2018 god [Elektronnyi resurs]. – URL: https://www.company.rt.ru/ir/results_and_presentations/financials/RAS/2018/4/ (data obrashcheniya: 14.10.2020).

20. Ofitsial'nyi sait Tsentral'nogo banka Rossiiskoi Federatsii [Elektronnyi resurs]. – URL: https://www.cbr.ru (data obrashcheniya: 18.10.2020).

21. Ofitsial'nyi sait Federal'noi sluzhby gosudarstvennoi statistiki [Elektronnyi resurs]. – URL: http://www.gks.ru (data obrashcheniya: 18.10.2020).

22. Ekonomicheskii portal «Trading Economics» [Elektronnyi resurs]. – URL: https://ru.tradingeconomics.com (data obrashcheniya: 18.10.2020).

23. Finansovyi portal «Investing.com» [Elektronnyi resurs]. – URL: https://ru.investing.com (data obrashcheniya: 18.10.2020)

Результаты процедуры рецензирования статьи

В связи с политикой двойного слепого рецензирования личность рецензента не раскрывается.

Со списком рецензентов издательства можно ознакомиться здесь.

Предметом представленного на рецензирование материала является системы индикаторов финансовых рисков для оценки вероятности банкротства. Методология исследования основана на применении ранее опубликованных подходов и методик для решения задачи определения риска банкротства конкретной организации, на основе разработанной авторами системы индикаторов финансового риска.

Научная новизна представленного исследования, по мнению рецензента, заключается в разработке системы индикаторов финансовых рисков и ее применении для оценки вероятности банкротства ПАО «МТС».

В статье рассмотрены позиции современных учёных-экономистов по отношению к категории «риска». Авторы исходят из того, что финансовый риск представляет собой «вероятность изменения качественного состояния активов компании в результате принятия управляющим звеном финансовых решений в процессе бизнес-деятельности». Далее приведена одиннадцатифакторная logit-модель Г.А. Хайдаршиной для оценки вероятности риска банкротства для 4 различных отраслей: промышленности, топливно-энергетического комплекса, торговли и сельского хозяйства. В работе проведена оценка финансового результата ПАО «МТС» с учетом риска по системе оценки «CorporateMetrics», основанной на концепции Value-at-Risk, представлена динамика отношения собственного капитала ко всей величине капитала российских компаний телекоммуникационной отрасли за период 2016-2018 гг., на основе чего сделаны выводы об особенностях структуры финансового кампании, снижении ее платежеспособности и подверженности большому числу рисков, в том числе и финансовых. Авторы приводят систему индикаторов финансового риска (риска балансовой ликвидности, общего кредитного риска, риска по коэффициентам финансовой устойчивости) и высказывают мнение, что результаты оценки этой системы смогут стать основой для принятия эффективных управленческих решений. К бесспорными достоинствам рецензируемой статьи можно отнести выполнение расчетов по материалам ПАО «МТС», ПАО «МегаФон», ПАО «ВымпелКом» и ПАО «Ростелеком» за 2016-2018 гг., наглядное представление информации в виде таблиц и диаграмм, а также однозначное толкование результатов исследования, которые, по мнению авторов, указывают на низкую вероятность банкротства ПАО «МТС».

Библиография статьи включает 23 источника, на каждый из которых в тексте имеется адресная ссылка.

Однако, рецензируемая статья не лишена недоработок и спорных моментов.

Во-первых, в статье не выделены общепринятые в современных научных публикациях разделы: Введение, Материал и методы, Результаты и их обсуждение, Выводы или Заключение.

Во-вторых, объем статьи – 27 страниц машинописного текста на листах формата А4 – представляется чересчур излишним для одной журнальной публикации, желательно прибегнуть к его сокращению или представить несколько самостоятельных статей, разбив проведенное исследование на относительно обособленные блоки.

В целом же статья подготовлена на актуальную тему, обладает элементами научной новизны, может представлять интерес как для широкого круга читателей, так и для специалистов в области оценки финансовых рисков и вероятности банкротства, Материал рекомендуется к опубликованию после устранения отмеченных выше замечаний.

Ссылка на эту статью

Просто выделите и скопируйте ссылку на эту статью в буфер обмена. Вы можете также

попробовать найти похожие

статьи

|

|