К вопросу об учете лицензионных платежей в таможенной стоимости товаров

|

DOI:

10.7256/2454-065X.2023.3.35637EDN:

WZVBAMДата направления статьи в редакцию:

05-05-2021Дата публикации:

05-05-2023Аннотация: Метод по стоимости сделки с ввозимыми товарами является основным методом при декларировании таможенной стоимости. Данный метод определяет таможенную стоимость как стоимость сделки, увеличенную на сумму дополнительных платежей, предусмотренных статьей 40 ТК ЕАЭС. Однако на практике возникает ряд спорных случаев относительно включения лицензионных платежей. Цель - выявить основные проблемы учета лицензионных платежей в структуре таможенной стоимости, а также предложить пути решения проблем. В работе были выделены следующие задачи: 1)проанализировать законодательную базу ЕАЭС, касающуюся порядка учета лицензионных платежей в таможенной стоимости; 2)проанализировать судебную практику, касающуюся применения метода по стоимости сделки с ввозимыми товарами (метод 1) и учета лицензионных платежей при применении данного метода; 3)проанализировать научные статьи, касающиеся учета лицензионных платежей в таможенной стоимости; 4)на основе собранной информации выявить основные проблемы учета лицензионных платежей в таможенной стоимости. 5)предложить пути решения проблемы учета лицензионных платежей при формировании таможенной стоимости. Объект исследования – формируемая таможенная стоимость при применении метода по стоимости сделки с ввозимыми товарами. Предмет исследования – лицензионные платежи в структуре таможенной стоимости. Основными результатами исследования является выявление проблем при учете лицензионных платежей в таможенной стоимости, а также выделение направлений совершенствования налогового учета лицензионных платежей для снижения налоговых рисков налогоплательщиков и государства при трансграничной торговле. В ходе исследования было предложено стимулирование развития единого реестра объекта интеллектуальной собственности, стимулирование взаимодействия ФТС России и Роспатента с целью создания "досье декларанта". Было предложено внести изменения в законодательные акты по поводу уточнения размера лицензионных платежей при формировании таможенной стоимости, а также по поводу толкования такого ключевого фактора, как «продажа должна осуществляться для вывоза на территорию ЕАЭС».

Ключевые слова:

таможенная стоимость, лицензионные платежи, таможенная территория, НДС, налог на прибыль, внешнеэкономический договор, лицензионный договор, ввоз, налоговый учет, контроль качестваAbstract: The method of transaction value with imported goods is the main method for declaring the customs value. This method defines the customs value as the transaction value increased by the amount of additional payments provided for in Article 40 of the EAEU Customs Code. However, in practice, there are a number of controversial cases regarding the inclusion of royalties.The goal is to identify the main problems of accounting for royalties in the structure of customs value, as well as to suggest ways to solve the problems. The following tasks were highlighted in the work: 1)analyze the legislative framework of the EAEU concerning the procedure for accounting for royalties in the customs value; 2) analyze the judicial practice concerning the application of the method for the value of the transaction with imported goods (method 1) and accounting for royalties when using this method; 3) analyze scientific articles concerning the accounting of royalties in the customs value; 4) based on the collected information, identify the main problems of accounting for royalties in the customs value.5) propose ways to solve the problem of accounting for royalties in the formation of customs value. The object of the study is the generated customs value when applying the method for the value of the transaction with imported goods. The subject of the study is royalties in the structure of customs value. The main results of the study are the identification of problems in accounting for royalties in the customs value, as well as the identification of areas for improving the tax accounting of royalties to reduce the tax risks of taxpayers and the state in cross-border trade. In the course of the study, it was proposed to stimulate the development of a unified register of intellectual property objects, to stimulate interaction between the Federal Customs Service of Russia and Rospatent in order to create a "declarant dossier". It was proposed to amend legislative acts regarding the clarification of the amount of royalties when forming the customs value, as well as the interpretation of such a key factor as "the sale must be carried out for export to the territory of the EAEU."

Keywords:

customs value, royalties, customs territory, value added tax, income tax, foreign economic agreement, license agreement, import, tax accounting, quality controlНазвание: К вопросу об учете лицензионных платежей в таможенной стоимости товаров

Введение

В настоящее время торговля между странами мира развивается стремительно быстро. Каждый день осуществляется значительное количество поставок товаров из одной страны в другую. Перемещение товаров через границу влечет за собой необходимость контроля со стороны таможенных органов с целью проверки декларируемости товаров, борьбы с нелегальным ввозом.

На сегодняшний день в рамках Евразийского экономического союза контроль таможенной стоимости является одним из приоритетных вопросов таможенной и фискальной политик государств-членов Союза. Проблемы контроля таможенной стоимости товаров оказывают влияние на экономическую деятельность государств-членов, так как, прежде всего, приносится ущерб национальному бюджету, а также добросовестным субъектам предпринимательства вследствие занижения таможенной стоимости товаров.

Формирование таможенной стоимости импортируемых товаров является основополагающим вопросом в процессе налогообложения внешнеэкономической деятельности, так как от задекларированной таможенной стоимости будет зависеть количество уплаченных налоговых и неналоговых поступлений в бюджет Российской Федерации. Таможенное законодательство устанавливает 6 способов исчисления таможенной стоимости, применяемых в определенной последовательности. Однако если рассмотреть практику арбитражных судов, касающихся споров корректировки таможенной стоимости, то каждое второе дело содержит информацию о применении декларантом метода по стоимости сделки с ввозимыми товарами (метод 1).

Данный метод определяет таможенную стоимость как стоимость сделки, увеличенную на сумму дополнительных платежей, предусмотренных статьей 40 ТК ЕАЭС. Декларант имеет право применять остальные методы формирования таможенной стоимости только в том случае, если невозможно применить метод 1. На практике возникает ряд спорных случаев относительно учета дополнительных платежей при декларировании таможенной стоимости.

Вопросы учета лицензионных платежей в таможенной стоимости товаров рассматриваются учеными и практиками, особенно в условиях формирования единого рынка товаров и услуг в рамках Евразийского экономического союза. Так, в статье доц., к.э.н. Артемьева А.А. рассказывается о сущности лицензионных платежей, условия их включения [1]. Автор ссылается на международные документы, раскрывая сложность учета лицензионных платежей в таможенной стоимости и неоднозначности их учета. Начальник одного из отделов Уральского таможенного управления Шацких А.О. на примере различных объектов интеллектуальной собственности показывает практические ситуации включения лицензионных платежей, также определяя специфику их аналитического учета и отсутствия детальных разъяснений в Налоговом кодексе Российской Федерации и наднациональных налоговых актах [2]. К.ю.н. Косов А. А. в статье «Рекомендации по лицензионным платежам» проводит анализ законодательных документов как национальных, так и международных, раскрывает особенности Комментария 25.1 и Консультативных заключений Технического комитета по таможенной оценке Всемирной таможенной организации [3]. Анализ представленных исследований позволил выделить неоднозначность подходов к признанию лицензионных платежей частью таможенной стоимости, что определяет необходимость дальнейшей проработки данной тематики.

Методологическая основа

В современном мире в период развития международной торговли как товаров, так и имущественных прав актуальной проблемой, возникающей при применении метода 1, является включение лицензионных платежей при расчете таможенной стоимости ввозимых товаров [4]. К подобным платежам за использование объектов интеллектуальной собственности относятся, в частности, [5]:

- роялти,

- оплата стоимости патента,

- оплата стоимости товарного знака,

- оплата за пользование авторскими правами.

Данные платежи производятся покупателем как условие продажи импортируемых товаров на территорию ЕАЭС (далее ЕАЭС, Союз) и не должны быть включены в стоимость сделки [6]. Таким образом, важными критериями учета лицензионных платежей в таможенной стоимости ввозимых товаров будут следующие критерии [1-3]:

- лицензионные платежи должны относиться к импортируемым товарам;

- лицензионные платежи являются условием продажи импортируемых товаров, то есть данная продажа должна осуществляться для вывоза на территорию ЕАЭС.

Однако судебная практика показывает, что существуют многочисленные случаи, когда декларанты с целью занижения таможенной стоимости не начисляют данные платежи.

«Ключевые факторы» включения лицензионных платежей в таможенную стоимость

Одним из ключевых факторов является «отношение лицензионных платежей к оцениваемым товарам», который означает цель уплаты данных платежей, а также определяет, что лицензиат получит взамен за такую уплату [6]. В данной ситуации важно изучить детали лицензионного договора, какой именно объект интеллектуальной собственности используется и какое отношение он имеет к оцениваемым товарам. Рассмотрим два примера из практики, когда в зависимости от того, каким образом относятся лицензионные платежи к ввозимым товарам, определяется решение о формировании таможенной стоимости. Данные примеры будут основываться на выплате лицензионных платежей за предоставление ноу-хау, которые по-разному могут иметь отношение к ввозимым товарам.

Пример № 1: российской организации предоставили по лицензионному договору технологию производства кофе (ноу-хау). Согласно данному договору кофе будет выпускаться в упаковке с товарным знаком правообладателя, но при этом российская организация выбирает поставщика кофейных зерен и оборудования для производства самостоятельно. Тем самым, требования правообладателя о том, какие кофейные зерна и с каких плантаций нужно осуществлять их сбор, отсутствуют. Кофе будет выпускаться для розничной продажи.

Пример № 2: российской организации предоставили по лицензионному договору технологию производства кофе (ноу-хау), согласно которому российская организация должна приобрести оборудование у правообладателя, а также определённые кофейные зерна у определенного поставщика. Данное оборудование и сырье должны использоваться российской организацией только для производства кофе.

В данных примерах рассматривается схожая деятельность российской организации, однако отношение лицензионных платежей к таким ввозимым товарам, как кофейное сырье и оборудование, имеет разный результат, так как их использование по-разному предусматривается в деятельности, которая осуществляется согласно ноу-хау, требующей такого лицензионного вознаграждения, как роялти [1-3].

В первом случае российская организация может использовать в производстве кофе различное сырье и оборудование, что приводит к отсутствию уплаты роялти за ввозимые кофейные зерна, таможенная стоимость которых будет определяться для выпуска на таможенную территорию. Во втором же примере лицензионный договор построен таким образом, что российская организация обязана приобрести такое оборудование и сырье, которое указано правообладателем. Поэтому в данном случае уплата роялти к ввозимым кофейным зернам и оборудованию будет иметь отношение, и их таможенная стоимость будет увеличена.

Таким образом, проблема «отношения лицензионных платежей к оцениваемым товарам» состоит в том, что необходимо правильно толковать экономический смысл уплаты лицензионных платежей и их отношение к ввозимым товарам, исходя из того, осуществляется ли деятельность без приобретения этих товаров или нет[1-3].

Второй ключевой фактор - «уплата лицензионных платежей как условие продажи оцениваемых товаров» - выражается в том, что у лицензиата отсутствует возможность приобрести объект интеллектуальной собственности без уплаты лицензионных платежей. Во внешнеэкономическом договоре может быть прописана обязанность покупателя уплачивать лицензионные платежи для получения объекта интеллектуальной собственности. Однако на практике данные указания используются крайне редко, особенно, когда правообладатель и продавец разные лица. Поэтому арбитражные суды, рассматривая дела, связанные с добавлением лицензионных платежей к таможенной стоимости, берут во внимание несколько факторов с целью определения взаимосвязи уплаты платежей за пользование объектов интеллектуальной собственности и продажи для вывоза на таможенную территорию Союза. К данным факторам относят[6]:

- указание во внешнеэкономическом контракте между покупателем и продавцом положений, которые касаются уплаты лицензионных платежей;

- указание в лицензионном договоре положений, которые относятся к продаже ввозимых товаров;

- указание во внешнеэкономическом контракте и (или) в лицензионном договоре пунктов о расторжении внешнеэкономического контракта в ситуации, когда лицензиатом не будут произведены лицензионные платежи правообладателю;

- указание в лицензионном договоре условия, при котором, если не было произведено вознаграждение правообладателю, то продавцу нельзя производить и (или) продавать товары, которые созданы с использованием объектов интеллектуальной собственности.

- указание в лицензионном договоре условия контроля правообладателя за производством товаров или их продажу, с возможностью контроля вне рамок контроля качества.

Дело № А40-228733/15 является отличным примером того, как контроль правообладателя за производством лицензированной продукции, послужил причиной включения лицензионных платежей в таможенную стоимость ввозимых товаров. Позицию таможенных органов о необходимости учета данных платежей поддержали суды всех инстанций, в том числе и Верховный суд Российской Федерации. Такой контроль был выражен через ряд процедур:

- одобрение правообладателем лицензированной продукции на определенных этапах производства;

- представление правообладателю элементов, которые находятся в процессе разработки, чтобы впоследствии рассмотреть и утвердить их;

- проведение аудита предприятий, которые занимаются производством;

- осуществление контроля плана по закупкам;

- возможность правообладателя запретить производство.

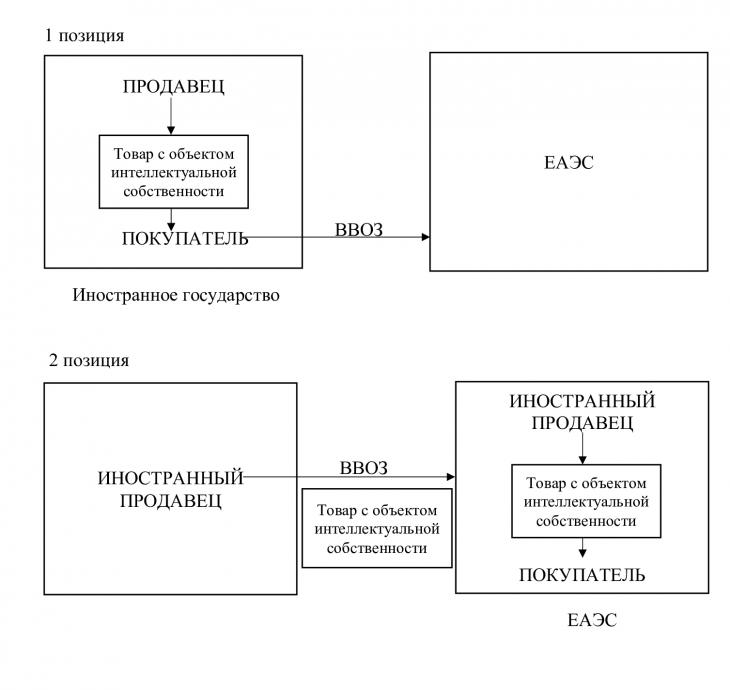

Важной проблемой в данном ключевом факторе является выражение «продажа должна осуществляться для вывоза на территорию ЕАЭС». Суды и импортеры толкуют это определение по-разному. Оно может быть интерпретировано как закупка товаров, содержащих объект интеллектуальной собственности, в иностранном государстве с целью дальнейшего ввоза на таможенную территорию ЕАЭС, а может быть рассмотрено как продажа таких товаров уже непосредственно на территории Союза. На рисунке 1 отображены две позиции[6].

В определении Верховного суда Российской Федерации по делу № А40-110311/2013 говорится о том, что лицензионные платежи за объекты интеллектуальной собственности, которые содержатся в товарах, ввезенных непосредственно на территорию Союза для последующей продажи, должны быть включены в таможенную стоимость. Однако на практике декларанты и таможенные консультанты не согласны с такой позицией, так как считают, что формулировка «продажа должна осуществляться для вывоза на территорию ЕАЭС» может быть рассмотрена только как закупка товаров в иностранном государстве для ввоза на таможенную территорию Союза для продажи.

Более того, на практике возникает трудности с определением стоимости роялти, которую необходимо включать в таможенную стоимость перевозимых товаров – с учетом косвенных налогов или без. Дело в том, что иностранные правообладатели не стоят на учете в налоговых органах, но, предоставляя права на объекты интеллектуальной собственности, они вступают в налоговые отношения на территории Российской Федерации. Такие отношения касаются уплаты НДС и налога на прибыль организаций.

В соответствии с действующей редакцией 4 пункта 1 статьи 148 НК РФ в качестве места реализации права на объект интеллектуальной собственности признается территория России на основании того, что российская организация приобретает данные права, являясь покупателем, по месту нахождения которого и определяется место реализации услугиРоссиииРос [7]. В связи с тем, что Российская Федерация является местом реализации, возникает такой объект налогообложения по НДС, как реализация имущественных прав. Российские организации (лицензиаты) в соответствии с пунктом 2 статьи 161 НК РФ становятся налоговыми агентами.

Однако помимо такого объекта налогообложения по НДС как реализация, возникает еще один объект налогообложения по НДС как ввоз товара на таможенную территорию ЕАЭС, что может привести к двойному налогообложению. Согласно Письму Минфина России от 04.08.2016 № 03-10-11/45719 двойное налогообложение не возникает, так как в этих двух случаях налогоплательщиком выступают разные организации: по ввозу – российская организация – импортер, а по реализации имущественных прав – иностранная организация – правообладатель [8].

Помимо НДС иностранная организация (правообладатель) должна уплачивать налог на прибыль организаций в соответствии с подпунктом 4 пункта 1 статьи 309 НК РФ от предоставления прав на объекты интеллектуальной собственности. Следовательно, возникает еще один закономерный вопрос, в каком размере учитывать лицензионные платежи. Согласно статье 8.1(c) в Общем Вступительном Комментарии к Соглашению ВТО по применению статьи VII ГАТТ 1994 года, чьи принципы применимы при решении судебных дел и составлении разъяснительных писем Минфина России, данные налоги должны быть включены в состав лицензионных платежей, а это значит, что важное внимание нужно уделять бухгалтерским документам, в которых отражены начисленные налоговые платежи [9].

Возможные варианты решения выделенных проблем

Разработку направлений совершенствования регулирования таможенной стоимости следует начать с анализа уже разработанных государственными органами предложений. Прежде всего, стоит отметить, что был сформирован План мероприятий на период 2021-2024 годов по реализации Стратегии развития таможенной службы Российской Федерации до 2030 года (далее – Стратегия), где были обозначены новые мероприятия модернизации деятельности таможенных органов.

Основной целью Стратегии в рамках таможенного контроля стал переход к интеллектуальной таможне. То есть, модернизация деятельности таможенных органов будет состоять во внедрении искусственного интеллекта, который бы позволил автоматизировать процесс контроля внешнеторговых сделок, а также сведений о перемещаемых товарах, что позволит усилить контроль над таможенной стоимости.

Разработка «интеллектуального» пункта пропуска через государственную границу Российской Федерации позволит не только упростить контроль таможенной стоимости, но и сделать его более эффективным. «Интеллектуальный» пункт пропуска подразумевает под собой внедрение новых систем в деятельность таможенных органов, автоматизацию процессов, а также организацию транспортно-логистического комплекса, которые бы помогли обеспечить пропуск в автоматическом режиме безрисковых поставок без непосредственного участия и контроля должностных лиц таможенного органа. Для «интеллектуального» пункта пропуска планируется создать цифровую платформу, в которой бы были интегрированы базы данных контролирующих органов власти и различные системы контроля. Данное нововведение позволило бы сократить количество дополнительных проверок в части контроля задекларированной таможенной стоимости и создать фундаментально новые условия для развития взаимоотношений декларантов с таможенными органами.

Вместе с тем, для решения частных проблем формирования состава элементов таможенной стоимости кроется в развитии более конкретизированных механизмов регулирования. Во-первых, необходимо проработать отдельные законодательные аспекты. В частности, формулировка «продажа должна осуществляться для вывоза на территорию ЕАЭС» должна носить точный характер. Прежде всего, целесообразно четко определить, каким образом должна осуществлять продажа:

1)закупка в иностранном государстве с целью дальнейшего вывоза на таможенную территорию,

2) непосредственная продажа на самой таможенной территории,

3)возможны оба варианта.

На наш взгляд, лучше всего применять оба варианта, так как это облегчит саму процедуру судебных разбирательств, и у декларанта будет четкое представление о том, как производить учет лицензионных платежей при осуществлении закупки товаров. Данное пояснение будет влиять на проведение контроля со стороны таможенных органов, и этот контроль будет касаться не только формирования таможенной стоимости, но и формирования единого таможенного реестра объектов интеллектуальной собственности. В статье 385 ТК ЕАЭС регламентируется информация о едином реестре объектов интеллектуальной собственности, однако на практике он пока не начал функционировать ввиду незавершившейся процедуры гармонизации законодательных и информационных систем стран ЕАЭС. В связи с чем целесообразно в качестве усиления мер досудебного контроля заниматься развитием данного единого реестра, который значительному сокращению времени проведения контроля на стадии разрешения выпуска товара и корректировки таможенной стоимости из-за лицензионных платежей. Более того, с развитием единого реестра объектов интеллектуальной собственности целесообразно развивать взаимодействие с таможенными органами других стран для выявления правообладателей и отслеживания цепочки договоров между различными организациями.

Рассматривая такой ключевой фактор, как «отношение лицензионных платежей к ввозимым товарам», необходимо стимулировать взаимодействие ФТС России и Роспатента, а именно составлять «досье декларанта», как составляется налоговыми органами «досье налогоплательщика», и указывать все действующие лицензионные договоры с отметкой о товарах, участвующих в деятельности и требование которых указываются правообладателем. Такой способ поможет облегчить формирование таможенной стоимости товаров, не содержащих объект интеллектуальной собственности, но участвующих в изготовлении продуктов с объектом интеллектуальной собственности. Более того, данное «досье» поможет предотвратить ситуации, когда декларант преднамеренно не обозначает товарный знак на перевозимую продукцию.

Относительно определения размера лицензионных платежей, которые включаются в таможенную стоимость, на уровне законодательных актов ЕЭАС пояснение об учете сумм НДС и налога на прибыль организаций отсутствует. Решением данной проблемы является совершенствование подпункта 7 пункта 1 Статьи 40 ТК ЕАЭС и подпункта «ж» пункта 9 Решения Коллегии Евразийской экономической комиссии от 20 декабря 2012 г. N 283

"О применении метода определения таможенной стоимости товаров по стоимости сделки с ввозимыми товарами (метод 1)", а именно уточнение редакции данного пункта: «лицензионные и иные подобные платежи за использование объектов интеллектуальной собственности, начисленные с учетом НДС и налога на прибыль организаций, …».

В завершении отметим, что представленные в настоящем исследовании направления совершенствования налогового учета лицензионных платежей позволят снизить налоговые риски налогоплательщиков и государства при трансграничной торговле.

2. Таможенная стоимость товаров. Лицензионные и иные подобные платежи за использование объектов интеллектуальной собственности [Электронный ресурс]-URL: https://www.alta.ru/expert_opinion/77347/ (Дата обращения: 30.04. 2021)

3. Рекомендации по лицензионным платежам[Электронный ресурс]-URL:https://www.alta.ru/expert_opinion/52110/ (Дата обращения: 30.04. 2021)

4. Таможенный кодекс Евразийского экономического союза» (ред. от 29.05.2019) (приложение N 1 к Договору о Таможенном кодексе Евразийского экономического союза) // СПС "Консультант плюс"

5. Решение Коллегии Евразийской экономической комиссии от 20.12.2012 N 283 (ред. от 27.03.2018) "О применении метода определения таможенной стоимости товаров по стоимости сделки с ввозимыми товарами (метод 1)" (вместе с "Правилами применения метода определения таможенной стоимости товаров по стоимости сделки с ввозимыми товарами (метод 1)") // СПС "Консультант плюс"

6. Рекомендация Коллегии Евразийской экономической комиссии от 15.11.2016 N 20 (ред. от 28.08.2018) «О Положении о добавлении лицензионных и иных подобных платежей за использование объектов интеллектуальной собственности к цене, фактически уплаченной или подлежащей уплате за ввозимые товары»//СПС "Консультант плюс"

7. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 20.04.2021)" //СПС "Консультант плюс"

8. Об НДС при ввозе в РФ товаров, по которым иностранным лицензиарам выплачиваются лицензионные платежи.(Письмо Минфина России от 04.08.2016 N 03-10-11/45719)// СПС "Консультант плюс"

9. Соглашение ВТО от 15.04.1994 "Соглашение по применению статьи VII Генерального соглашения по тарифам и торговле 1994 года"// СПС "Консультант плюс"

2. Tamozhennaya stoimost' tovarov. Litsenzionnye i inye podobnye platezhi za ispol'zovanie ob''ektov intellektual'noi sobstvennosti [Elektronnyi resurs]-URL: https://www.alta.ru/expert_opinion/77347/ (Data obrashcheniya: 30.04. 2021)

3. Rekomendatsii po litsenzionnym platezham[Elektronnyi resurs]-URL:https://www.alta.ru/expert_opinion/52110/ (Data obrashcheniya: 30.04. 2021)

4. Tamozhennyi kodeks Evraziiskogo ekonomicheskogo soyuza» (red. ot 29.05.2019) (prilozhenie N 1 k Dogovoru o Tamozhennom kodekse Evraziiskogo ekonomicheskogo soyuza) // SPS "Konsul'tant plyus"

5. Reshenie Kollegii Evraziiskoi ekonomicheskoi komissii ot 20.12.2012 N 283 (red. ot 27.03.2018) "O primenenii metoda opredeleniya tamozhennoi stoimosti tovarov po stoimosti sdelki s vvozimymi tovarami (metod 1)" (vmeste s "Pravilami primeneniya metoda opredeleniya tamozhennoi stoimosti tovarov po stoimosti sdelki s vvozimymi tovarami (metod 1)") // SPS "Konsul'tant plyus"

6. Rekomendatsiya Kollegii Evraziiskoi ekonomicheskoi komissii ot 15.11.2016 N 20 (red. ot 28.08.2018) «O Polozhenii o dobavlenii litsenzionnykh i inykh podobnykh platezhei za ispol'zovanie ob''ektov intellektual'noi sobstvennosti k tsene, fakticheski uplachennoi ili podlezhashchei uplate za vvozimye tovary»//SPS "Konsul'tant plyus"

7. Nalogovyi kodeks Rossiiskoi Federatsii (chast' vtoraya) ot 05.08.2000 N 117-FZ (red. ot 20.04.2021)" //SPS "Konsul'tant plyus"

8. Ob NDS pri vvoze v RF tovarov, po kotorym inostrannym litsenziaram vyplachivayutsya litsenzionnye platezhi.(Pis'mo Minfina Rossii ot 04.08.2016 N 03-10-11/45719)// SPS "Konsul'tant plyus"

9. Soglashenie VTO ot 15.04.1994 "Soglashenie po primeneniyu stat'i VII General'nogo soglasheniya po tarifam i torgovle 1994 goda"// SPS "Konsul'tant plyus"