|

ГЛАВНАЯ

> Вернуться к содержанию

Теоретическая и прикладная экономика

Правильная ссылка на статью:

Богатырев С.Ю.

Исследование российского фондового рынка на основе поведенческих финансов

// Теоретическая и прикладная экономика.

2014. № 3.

С. 97-141.

DOI: 10.7256/2306-4595.2014.3.11665 URL: https://nbpublish.com/library_read_article.php?id=11665

Исследование российского фондового рынка на основе поведенческих финансов

Богатырев Семен Юрьевич

кандидат экономических наук

доцент, Финансовый университет при Правительстве РФ

101000, Россия, г. Москва, Малый Златоустинский переулок, 7 к. 1, оф. 319а

Bogatyrev Semen

PhD in Economics

Docent, the department of Corporate Finances and Corporate Management, Financial University under the Government of the Russian Federation

101000, Russia, Moscow, Malyi Zlatoustinskii Pereulok 7, building #1, office #319a

|

sybogatyrev@gmail.com

|

|

|

Другие публикации этого автора

|

|

|

DOI: 10.7256/2306-4595.2014.3.11665

Дата направления статьи в редакцию:

18-08-2014

Дата публикации:

1-9-2014

Аннотация:

Гипотеза об эффективности рынков действует в современной экономике при все большем количестве предпосылок и допущений, поведенческие финансы, рассматривающие экономические и финансовые явления с точки зрения поведенческих аспектов, все чаще используются для объяснения экономических явлений, наблюдаемых в российской экономике. В статье рассматривается дихотомия фундаментальной и рыночной стоимостей российских нефтяных компаний с точки зрения новейших достижений новой науки поведенческих финансов. Применяются следующие поведенческие модели оценки активов: обобщенная поведенческая модель, модель сентиментального инвестора, модель DHS, модель Хонга и Стейна, модели сдвига отношения к риску, модель ошибочного восприятия вероятности. На основе синтеза данных фондового рынка, полученных с помощью новейших методов обработки данных современных информационных систем, фундаментальная и рыночная стоимости акций тестируются с применением поведенческих моделей, адаптированных к российским условиям. Эмпирических исследований российского рынка по тематике поведенческих финансов, практически, не существует. Поведенческие модели разработаны и применены в зарубежной практике и ранее не тестировались в России. Проведённое исследование поведенческих моделей показало возможность их применения на информационной базе российского фондового рынка и их высокую предсказательную силу для поведения инвесторов в секторе нефтяных компаний российского фондового рынка.

Ключевые слова:

поведенческие финансы, поведенческие модели оценки, акции нефтяных компаний, фундаментальная стоимость компании, рыночная стоимость компании, поведение инвестора, поведенческие факторы, информационная система Блумберг, лучшая целевая цена, новостной фон

Abstract: Hypothesis on market efficiency applies in the modern economy with the ever growing number of prerequisites and admissions. Behavioral finances, viewing the economic and financial matters from the behavioral standpoint are more and more often used for explaining economic matters, which may be observed in the Russian economy. The article concerns the dichotomy between the fundamental and market costs of the Russian oil companies from the standpoint of the newest achievements of the newest science of the behavioral finances. The author applies the following models for evaluation of assets: generalized behavioral model, sentimental investor model, DHS model, Hong-Stein model, model of attitude shift towards risks, mistaken perception model, probability model. Based upon the synthesis of the stock market data, which was obtained thanks to the newest methods of the data processing in the modern information system, fundamental and market value of the shares being tested with the application of behavioral models, which were adapted to the Russian situation. There basically aren't any empiric studies of the Russian market in the sphere of behavioral finances. The behavioral models are developed and applied in the foreign practice and they were not previously tested in Russia. The provided study of behavioral models has shown the possibility for their application in the information base of the Russian stock market and their high predictive value for the investor behavior in the sector of oil companies in the Russian stock market.

Keywords: behavioral finances, behavioral risk evaluation models, oil companies shares, fundamental company value, market company value, investor behavior, behavioral factors, Bloomberg, best target price, news background

Теоретические основы поведенческих финансов для исследования поведения инвестора на фондовом рынке В Финансовом университете при Правительстве РФ каждый новый семестр расчет количество магистрантов и бакалавров желающих сделать выпускные квалификационные работы по теме поведенческих финансов. Эта тема уже освещалась на редких страницах аналитических журналов. Тем не менее, практических разработок не хватает для понимания этого явления, этой революции в финансовой науке, которая началась в конце прошлого века. Не смотря на то, что прошли уже десятилетия с того момента, когда были созданы научные школы по поведенческим финансам, по исследованиям поведенческой отчетности, влияния поведенческих факторов при инвестировании нет учебников, целостной всеобъемлющей концепции поведенческой теории.

Поведенческие факторы особенно ярко проявляются при принятии решения инвестора об инвестировании в тот или иной инструмент [1]. Для исследования их проявления в этой области проводятся соответствующие исследования. Целостный подход к описанию поведенческих факторов опирается на поведенческие модели, применяемых в стоимостном анализе [2,3]. В настоящей статье предлагается их систематизация и применение для стоимостного анализа крупных компаний, котируемых на бирже. Этот пример практического применения поведенческой теории может быть продемонстрирован на других компаниях, других сеторов российской экономики.

В рамках проведённого иссследования была проведена классификация существующих на текущий момент поведенческих моделей. В этой классификации все модели проранжированы по следующим элементам [4,5]:

Тип модели;

Название;

Авторы;

Год издания;

Ограничения;

Поведенческие и психологические факторы, лежащие в основе модели;

Описание модели;

Практический пример.

В результате получилась следующая таблица 1.

Таблица 1. Классификация поведенческих моделей оценки активов.

| ТИП МОДЕЛИ |

НАЗВАНИЕ |

АВТОРЫ |

ГОД ИЗДАНИЯ |

ОГРАНИЧЕНИЯ |

ПОВЕДЕНЧЕСКИЕ И ПСИХОЛОГИЧЕСКИЕ ФАКТОРЫ, ЛЕЖАЩИЕ В ОСНОВЕ МОДЕЛИ |

ОПИСАНИЕ МОДЕЛИ |

ПРАКТИЧЕСКИЙ ПРИМЕР |

| МОДЕЛИ, ОСНОВАННЫЕ НА УБЕЖДЕНИЯХ ИНВЕСТОРОВ |

Модель сентиментального инвестора |

Барберис Шлейфер и Вишни |

1998 |

|

|

|

|

| МОДЕЛИ, ОСНОВАННЫЕ НА УБЕЖДЕНИЯХ ИНВЕСТОРОВ |

первый тип поведения в рамках модели |

|

|

|

Когнитивный консерватизм Эдвардсона (Edwards, 1968): люди меняют свои убеж¬дения в свете новой информации очень медленно и осторожно. Чтобы их мнение изменилось полностью, первый сигнал должен быть подтверждён последующими наблюдениями, на что, как правило, требуется время. |

Инвесторы убеждены, что прибыльность каждой компании имеет тенденцию колебаться вокруг некоторого среднего значения. Следовательно, если компания сообщает о высокой текущей прибыли, в ближайшее время следует ожидать ухудшения результатов. Поэтому корректировка цен в соответствии с новой информацией задерживается, и доходность акций может периодически формировать определённый тренд. |

|

| МОДЕЛИ, ОСНОВАННЫЕ НА УБЕЖДЕНИЯХ ИНВЕСТОРОВ |

второй тип поведения в рамках модели |

|

|

|

Эвристика репрезентативности (Kahneman and Tversky, 1973; Tversky and Kahneman, 1974; Grether, 1980): о вероятности определённого события судят по тому, насколько сильно оно напоминает яркие свойства выборки, субъективно выделенной из генеральной совокупности . |

Инвесторы, уделяют большое внимание самым последним результатам и избыточно экстраполируют их на будущее. Индивидуальным характеристикам, соответствующим определённому примеры, присваивается слишком большой вес, а значимость реальной статистической картины недооценивается. Проблемы, связанные с восприятием сигналов о репрезентативности информации, приводят к поспешным выводам, основанным на недостаточных наблюдениях (так называемая ошибка коротких последовательностей), и к поиску закономерностей в совершенно случайных наборах данных. |

Представьте компанию, которая в течении нескольких последних отчётных периодов сообщала о постоянно растущей прибыли. Воспринимая эту ситуацию под углом зрения эвристики репрезентативности, инвесторы могут переоценить важность недавних положи¬тельных результатов. Они придут к поспешному заключению, что эта позитивная динамика отражает постоянные перемены в финансовом состоянии компании и подтверждает наличие потенциала роста в будущем. А на самом деле хорошие результаты в течение нескольких последних периодов могут быть ничем иным, как совпадением. В итоге акции компании окажутся переоцененными, что приведёт к коррекции цен, если будущая прибыль окажется ниже прогнозной величины. |

| МОДЕЛИ, ОСНОВАННЫЕ НА УБЕЖДЕНИЯХ ИНВЕСТОРОВ |

Продолжение модели сентиментального инвестора |

Барберис и др. (Barberis et al.) |

1998 |

Примеры как разворотов долгосрочного тренда, так и сохранения аномальных доходностей в течении длительного времени, например, при дроблении акций (Ikenberry, Rankine, and Stice, 1996), изменении дивидендной политики (Michaely, Thaler, and Womack, 1995) или обратном выкупе акций (Ikenberry, Lakonishok, and Vermae-len, 1995). Предложенные Барберисом и др. (Barberis et al., 1998) паттерны поведения инвесторов не способны объяснить эти явления. |

такие же |

Предполагается однородность инвесторов, это значит, что в любой момент времени все они думают одинаково. Инвесторы или воспринимают финансовые результаты компании в соответствии с первым типом, или убеждены, что правильный тип — второй. Учёные считают, что несколько чаще инвесторы ориентируются на первый тип, что обычно приводит к недостаточной реакции на новости. Однако серия наблюдений, подтверждающая продолжение тренда, постепенно развивает в инвесторах веру во второй тип. Они начинают верить в него, пока в свою очередь не поймут, что тренд зашёл слишком далеко. Однако такая перемена мнения возможна только после нескольких наблюдений, противоречащих ожиданиям. Другими словами, инвесторы испытывают к модели, которую они считают правильной, «сентиментальные чувства». И, как следствие, оттягивают переход к другому типу поведения. |

Одновременное наличие недостаточной реакции рынка в краткосрочной перспективе и чрезмерной реакции в долгосрочной. Модель сентиментального инвестора предполагает анализ разворотов тренда только в долгосрочной перспективе. |

| МОДЕЛИ, ОСНОВАННЫЕ НА УБЕЖДЕНИЯХ ИНВЕСТОРОВ |

Модель DHS |

Дэниель, Хиршлейфер и Субраманьям (DHS — Daniel, Hirshleifer, and Subrahmanyam) |

1998 |

Модель не только может объяснить краткосрочные продолжения трендов и долгосрочные их развороты, но так же и долгосрочные продолжения, наблюдаемые в некоторых случаях. В соответствии с этой моделью в момент первого появления новой информации реакция инвесторов оказывается неполной, потому что они придают гораздо больше значения своим собственным предыдущим оценкам, чем отдельным внешним сигналам, противоречащим их частному мнению. Их взгляды меняются только после получения новой информации извне. То, как долго продолжается тренд, зависит от скорости накопления и значимости новых данных, поступающих из открытых источников. случаев, когда реакция на объявленную информацию поначалу была противоположна долгосрочным доходностям, наблюдаемым в период после её объявления. Таким примером является первичное размещение акций (IPO). Модель Дэниела и др. (DHS) не может объяснить этих наблюдений. |

Ошибки калибровки. То есть чем больший вклад в анализ делает человек, тем больше ошибается. Люди переоценивают точность и важность своего мнения по сравнению с данными, полученными из внешних источников. Результаты собственного анализа обычно кажутся им более надёжными, чем имеющаяся на рынке и доступная всем информация.

Инвесторы часто подчёркивают свой вклад в достижение положительного результата, даже если он был получен случайно. С другой стороны, они недооценивают события, которые не согласуются с их прежними гипотезами, и не замечают собственные ошибки. Люди пытаются приписать эти ошибки иным факторам. |

Модель предполагает, что инвесторов можно поделить на две категории: информированные и недостаточно информированные. Действия недостаточно информированных трейдеров не имеют значительного влияния на рынок. А информированные трейдеры могут влиять на рынок за счёт своей излишней самоуверенности. Они переоценивают свои аналитические способности и недооценивают потенциал ошибок. Обычно им кажется, что возможность ошибиться для них очень мала. самоуверенность инвесторов приводит к переоценке «внутренней» информации, а за все искажения, связанные с неверным восприятием событий, отвечает недостаточность реакции на внешние сигналы. Они показывают, что такое поведение инвесторов может привести к краткосрочному продолжению тренда и к долгосрочным изменениям в доходности акций. В отличие от модели сентиментального инвестора, предполагающей чрезмерную реакцию инвесторов на последовательность информационных сигналов одинаковой значимости и недостаточную реакцию на новые данные, противоречащие предыдущему восприятию реальности, модель Дэниела и др. проводит различие между чрезмерной и недостаточной реакцией в зависимости от того, является ли информацией внутренней или внешней. В моделе эффект продолжения проявляется вследствие реакции на «выборочные события», то есть события, временно подтверждающие неверную оценку компании. |

Если инвестор оценивает перспективы какой-то компании как положительные, и эта оценка впоследствии подтверждается хорошими финансовыми результатами или повышением котировок акций, уверенность инвестора в собственных способностях обычно усиливается. Это происходит независимо от того, оказались ли предсказания верными в результате глубокого анализа или просто по случайности (например, в результате действия других позитивных факторов, о которых инвестор мог не знать заранее).

В обратной ситуации (то есть, когда компания не отвечает ожиданиям), инвесторы обычно ищут любые объяснения, чтобы не признавать собственную ошибку. Они, как пра¬вило, укажут вам на независимые от них факторы или действия третьих сторон, которые или виновны в случившемся, или ввели их в заблуждение. Инвесторы частенько не замечают или недооценивают неблагоприятные сигналы, которые противоречат их личным диагнозам. Например, инвестор думает, что столкнулся лишь с временной турбулентностью, ко¬торая скоро закончится, и его ожидания сбудутся. Только совокупность многочисленных противоречащих им сигналов извне, обычно получаемых в течение продолжительного периода времени, способна одержать верх над мнением инвестора и заставить его измениться. |

| МОДЕЛИ, ОСНОВАННЫЕ НА УБЕЖДЕНИЯХ ИНВЕСТОРОВ |

Модель Хонга и Стейна |

Хонг и Стейн (Hong and Stein) |

1999 |

Приемлема для объяснения краткосрочного продолжения трендов и долгосрочных разворотов. Однако долгосрочный сдвиг после объявления новости в некоторых случаях трудно объяснить и при помощи этой модели. Например, ей противоречит поведение доходности после дробления акций или изменения дивидендной политики. Это связано с тем, что такие события обычно сопровождаются движением цен в том же направлении задолго до объявления новостей, сразу после него и в течении периода времени, следующего за событием. |

|

Рынок состоит из инвесторов дух категорий: (1) сторонников фундаментального анализа, скрупулёзно следя¬щих за всей поступающей информацией, которая влияет на стоимость компании («смотря¬щие новости»); и (2) трейдеры моментума, которые в первую очередь обращают внимание на развитие краткосрочных ценовых трендов. Каждая группа инвесторов характеризуется ограниченной рациональностью, которая, даже при условии того, что средняя оценка сиг¬налов правильна, позволяет им анализировать только определённое подмножество всей на-ходящейся в открытом доступе информации. Ограниченность смотрящих новости связана с тем фактом, что они фокусируются только на информации, касающейся будущих перспек¬тив и стоимости данной компании, полностью игнорируя сигналы, которые возникают из истории котировок. Кроме того, Хонг и Стейн предполагают, что фундаментальная инфор¬мация распространяется среди таких инвесторов постепенно, что приводит к определённым задержкам в реакциях всего рынка. Трейдеры моментума, в свою очередь, следят только за движениями цен и не уделяют никакого внимания фундаментальным данным.

Опираясь на эти предположения, Хонг и Стейн (Hong and Stein, 1999) показывают, что когда на рынке доминируют «смотрящие новости» ("news watchers"), цены корректируются с учётом новой информации постепенно, и реакция рынка обычно несколько замедлена. Постепенно учитываемая фундаментальная информация приводит к сохранению доходности и возникновению тренда. Это, в свою очередь, является сигналом для трейдеров момен¬тума, быстро устраняющих отклонение, связанное с отсутствием поправки на фундаментальные новости. Они также приводят цены на активы ближе к их внутренней стоимости. Трейдеры моментума не знают о фундаментально оправданных уровнях, поскольку их зна¬ние связано лишь с наблюдением котировок и поиском трендов. Таким образом, достижение ограничений, установленных фундаментальными сигналами, не означает препятствия для трейдеров моментума. Наоборот, их действия вызывают заметные изменения цены и приводят к чрезмерной реакции рынка. Чем сильнее цены акций отклоняются от их внут¬ренней стоимости, тем активнее становятся смотрящие новости. Всё более отклоняющиеся цены мотивируют смотрящих новости на действия. В какой-то момент времени активность смотрящих новости становится настолько значительной, что достигается критическая масса, и они начинают превалировать над деятельностью трейдеров моментума. Происходит коррекция, и общее направление движения цен меняется.

|

|

| МОДЕЛИ, ОСНОВАННЫЕ НА ПРЕДПОЧТЕНИЯХ |

Модели сдвига отношения к риску |

Барберис, Хуанг и Сантос (Barberis, Huang, and Santos) |

2001 |

Хотя модели Барбериса и др. (Barberis et al., 2001) и Барбериса и Хуанга (Barberis and Huang, 2001) пролили свет на многие эмпирические явления, они не касались напрямую случаев недостаточной реакции рынка. Дополнительный компонент доходности, вызванный изменением ставки дисконтирования, может быть связан с чрезмерной реакцией и приво¬дить к избыточной волатильности. Однако краткосрочную недостаточную реакцию тоже можно инкорпорировать в эти модели, если предположить, что сдвиг отношения к риску задерживается, а ставка дисконтирования, которую применяют инвесторы, меняется только после значительных движений цены. При таких обстоятельствах недостаточная реакция на фундаментальные сигналы может сохраняться в течение короткого времени вследствие, например, эффекта диспозиции. |

Теория перспектив Канемана и Тверски, теория Талера и Джонсона |

Во-первых, инвесторы беспокоятся об изменениях стоимости своего состояния, а не только об общем уровне потребления. Во-вторых, они гораздо чувствительнее к снижению богатства, чем к его росту (Kahneman and Tversky, 1979). В-третьих, люди отличаются меньшим неприятием риска, получив перед этим прибыль, и большим неприятием риска после потерь (Thaler and Johnson, 1990).

Положительный фундаментальный сигнал генерирует высокую доходность акций. Это событие снижает степень неприятия риска инвесторами, потому что полученная прибыль может смягчить возможные потери в будущем. Поэтому инвесторы применяют более низ¬кие ставки дисконтирования к будущим потокам дивидендов, давая котировкам дополни¬тельный толчок наверх. Аналогичный механизм действует и для неблагоприятного фунда¬ментального сигнала. Он приводит к отрицательной доходности, сокращая прошлую при¬быль или увеличивая прошлые убытки. Инвесторы становятся более нетерпимы к риску, чем раньше, и применяют более высокую ставку дисконтирования, толкая цены ещё ниже. Следствием этого явления может быть только одно — более высокая волатильность цен по сравнению с изменением дивидендов. |

Проявление условий для этой модели можно заметить, изучая чрезмерную реакцию рынка на изначально хорошие/плохие новости. В этом случае доходности акций складываются из двух «подтверждающих» компонентов: один связан с фундамен-тальными сигналами и другой — с изменениями степени неприятия риска. Барберис и др. (Barberis et al., 2001) показывают, что их модель вполне соответствует эмпирическим наблюдениям. Соотношение цена/дивиденды обратно пропорционально будущей доходности акций. Доходность предсказуема по временному ряду, имеет небольшую корреляцию с потреблением и высокую среднюю. Премия за акции оправдана, поскольку инвесторы, отличающиеся неприятием риска, требуют более высокий доход за владение рискованным или чрезмерно волатильным активом.

Барберис и др. (Barberis et al., 2001) изучают экономику единственного рискованного актива. Но их работа применима и к рынку капитала в целом. Барберис и Хуанг (Barberis and Huang, 2001) доработали модель, сфокусировавшись на доходах на уровне фирмы. В аналогичных рамках неприятия потерь и изменчивого отношения к риску в зависимости от предыдущих результатов, они сравнили две экономики, которые отличались широтой восприятия риска инвесторами: в одной инвесторы выражали неприятие риска флуктуации их портфеля акций в целом (психический учёт на уровне портфеля), в другой — неприятие риска флуктуации отдельных акций, которыми они владели (психический учёт на уровне отдельной акции). Доходности в обоих случаях имели высокое среднее значение, были чрезвычайно волатильными и предсказуемыми во временных рядах с использованием запаздывающих переменных. Однако когда рамки принятия решения инвестором расширялись от акции к портфелю, поведение доходности отдельных акций сильно менялось. Среднее значение падало, доходности становились менее волатильными и сильнее коррелировали друг с другом, предсказуемость данных исчезала. В целом модель, предполагающая узкий фрейминг на уровне отдельных акций, оказалась более успешной для объяснения фактических данных.

|

| МОДЕЛИ, ОСНОВАННЫЕ НА ПРЕДПОЧТЕНИЯХ |

Модель ошибочного восприятия вероятности |

Дэси и Зилонка (Dacey and Zielonka) |

2008 |

Для целей построения модели сделано одно упрощение. В течении любого периода могут произойти события только двух типов: цена может вырасти на величину h с вероятно¬стью р, или упасть на величину h с вероятностью (1 —р). То есть модель не принимает во внимание многовариантность сценариев движения цен. Она не учитывает ни ситуацию, ко¬гда может произойти сильный рост цены с низкой вероятностью, ни небольшое снижение цены с высокой вероятностью. Более того, модель предполагает, что последующее измене¬ние цены будет не выше, чем абсолютное значение изменения, которое наблюдалось в предшествующий период.

Эта модель не позволяет рассчитать критические значения вероятности, присвоенные будущему направлению изменения цены, которые определяют, продолжит инвестор удер¬живать позицию после последнего изменения цены. Если, получив прибыль в течении пре¬дыдущего периода наблюдения, инвестор оценивает вероятность ещё одного роста цены ниже, чем критическое значение PGAJN, ОН всегда решает продавать акции. И наоборот, если, получив убыток, инвестор оценивает вероятность роста выше, чем критическое значение Pwss, то всегда решает сохранить своё вложение. Непосредственно применить модель к краткосрочному сохранению и долгосрочным раз¬воротам тренда доходности невозможно. Для этого потребовалось бы определить, как пара¬метры модели, то есть оценка вероятности инвесторами, меняется как функция времени. |

Теория перспектив Канемана и Тверски. |

Некоторые инвесторы в своём восприятии субъективной максимизации полезности совершают ошибки двух типов. Во-первых, ошибки могут быть связаны с изначально неверной оценкой вероятности событий. Во-вторых, ошибки также могут быть результатом придания неверных весов уровням ожидаемой вероятности, как в случае весовой функции теории перспективы Кане-мана и Тверски (Kahneman and Tversky, 1979).

Дэси и Зилонка (Dacey and Zielonka, 2008) различают две категории инвесторов. Квази¬рациональные инвесторы, составляющие большинство, неверно оценивают или неправиль¬но трансформируют вероятность. Рациональные инвесторы, находящиеся в меньшинстве, правильно определяют вероятности. Важно то, что эта модель также исходит из одинаково¬сти предпочтений обеих категорий инвесторов, которые могут быть описаны с использова¬нием функции полезности из теории перспективы Канемана и Тверски (Kahneman and Tversky, 1979). Все инвесторы максимизируют субъективную полезность по отношению к точке отсчёта, чаще всего к цене покупки конкретных акций (те, кто уже инвестировал средства) или к уровню последней котировки (те, кто только собирается это делать). Что чётко дифференцирует инвесторов, так это значения вероятности, которую они приписыва¬ют потенциальным изменениям цен на финансовые инструменты. Фактически дифференци-рующим фактором является убеждённость инвесторов в величине будущих доходностей, которая и определяет, решит ли инвестор покупать, держать или продавать актив.

некоторые инве¬сторы в своём восприятии субъективной максимизации полезности совершают ошибки двух типов. Во-первых, ошибки могут быть связаны с изначально неверной оценкой вероятности событий. Во-вторых, ошибки также могут быть результатом придания неверных весов уровням ожидаемой вероятности, как в случае весовой функции теории перспективы Кане-мана и Тверски (Kahneman and Tversky, 1979).

Дэси и Зилонка (Dacey and Zielonka, 2008) различают две категории инвесторов. Квази¬рациональные инвесторы, составляющие большинство, неверно оценивают или неправиль¬но трансформируют вероятность. Рациональные инвесторы, находящиеся в меньшинстве, правильно определяют вероятности. Важно то, что эта модель также исходит из одинаково¬сти предпочтений обеих категорий инвесторов, которые могут быть описаны с использова¬нием функции полезности из теории перспективы Канемана и Тверски (Kahneman and Tversky, 1979). Все инвесторы максимизируют субъективную полезность по отношению к точке отсчёта, чаще всего к цене покупки конкретных акций (те, кто уже инвестировал средства) или к уровню последней котировки (те, кто только собирается это делать). Что чётко дифференцирует инвесторов, так это значения вероятности, которую они приписыва¬ют потенциальным изменениям цен на финансовые инструменты. Фактически дифференци-рующим фактором является убеждённость инвесторов в величине будущих доходностей, которая и определяет, решит ли инвестор покупать, держать или продавать актив.

|

Дэси и Зилонка (Dacey and Zielonka, 2008) показали, что критическое значение PGAIN выше, чем pwss как для рациональных, так и для квази-рациональных инвесторов. Это яв¬ляется следствием S-образной функции ценности, которая, в соответствии с предположе¬ниями модели, одинакова для обеих категорий инвесторов. Эта функция выпуклая в облас¬ти выигрышей (у"(х) < 0 для х > 0) и вогнутая в области потерь (у"(х) > 0 для х < 0). Одно¬временно с этим весовая функция, типичная для квази-рациональных инвесторов, ответст¬венна за недооценку веса относительно высоких значений вероятности и переоценку веса относительно низких значений вероятности. Таким образом, критические значения вероят¬ности будут более экстремальными в случае квази-рациональных, чем рациональных инве¬сторов. Применяя параметры весовой функции и функции ценности, эмпирически оцененные Гонсалесом и By (Gonzales and Wu, 1999), Дэси и Зилонка (Dacey and Zielonka, 2008) пред¬положили, что значение критической вероятности находится на уровне 0,7 для решений, принимаемых после получения прибыли и на уровне 0,35 для решений, принимаемых после получения убытка. Следовательно, чтобы решить, оставить ли акции после того, как их це¬на выросла, инвестор должен оценивать вероятность получения прибыли в будущем как минимум в 70 процентов. С другой стороны, чтобы продолжать владеть акциями, получив убыток, инвестору нужна намного меньшая уверенность в вероятности роста, примерно 35 процентов.

На уровне решений, принимаемых индивидуальными инвесторами, модель Дэси и Зи-лонки (Dacey and Zielonka, 2008) предлагает хорошее объяснение эффекта диспозиции. Она позволяет точно выявить влияние прикладной вероятности и прогноза изменения цен, вме¬сто того, чтобы говорить о них в менее чётких временных терминах. В литературе эффект диспозиции часто описывается как присущая инвесторам тенденция продавать приносящие прибыль акции «слишком быстро», а приносящие убытки «слишком поздно» (Shefrin and Statman, 1985). Однако Дэси и Зилонка определяют эффект диспозиции как склонность продавать растущие акции, когда вероятность будущего роста выше, чем критическое зна¬чение для рациональных инвесторов, но ниже, чем критическое значение для квази¬рациональной группы

|

| ОБОБЩЁННАЯ ПОВЕДЕНЧЕСКАЯ МОДЕЛЬ ОЦЕНКИ СТОИМОСТИ АКТИВОВ |

|

Шишка (Szyszka) |

2009 |

|

Фундаментальная стоимость меняется в соответствии с теорией случайных блужданий Ошибки обработки информации Ошибки репрезентативности Предпочтения Способность рынка к автокоррекции |

Модель фокусируется на отклонениях от значений фундаментальной стоимости и связывает их с психологическими факторами. Таким образом, эта поведенческая модель скорее дополняет неоклассические модели оценки стоимости активов, чем заменяет их. Чем более однородно поведение иррациональных инвесторов (при совершении когнитивных ошибок), тем больше их доля в совокупном рыночном портфеле, и тем более определяющую роль они играют. Иначе говоря, стадное поведение, основанное на когнитивных ошибках, может смещать процесс в сторону от фундаментальной стоимости. GBM предполагает, что на уровень цены актива влияет его фундаментальная стоимость и три поведенческие переменные, характеризующие ошибки обработки информационных сигналов, ошибки репрезентативности и нестабильные предпочтения. Ошибки, совершае¬мые инвесторами, могут приводить к значительным отклонениям от фундаментальной стоимости, что ведёт к временной переоценке или недооценке активов. Окончательный масштаб искажения цены зависит от способности рынка к автокоррекции. Эта способность измеряется введённым в модель показателем А. Модель описывает факторы, влияющие на величину случайных переменных, представляющих эти категории ошибок.

Психологические факторы, определённые в GBM, могут вызывать искажение оценок стоимости активов и влиять на доходность за счёт двух элементов: рационального (/?,, efficient) и поведенческого (i?;, behavioral)- Постепенное усиление или ослабление поведенческой ошиб¬ки В может приводить к продолжению или развороту доходностей. Продолжение тренда доходностей не обязательно является следствием изначальной недооценки рынка. Анало¬гично, разворот не обязательно является следствием предыдущей переоценки рынка. Кроме того, положительная (отрицательная) величина поведенческого элемента (/?,, behavioral) не обя-зана быть явным показателем того, что актив переоценен (недооценен).

GBM способна описать не только продолжение или разворот тренда доходностей, но и другие рыночные аномалии. За чрезмерную волатильность цен активов могут быть ответст¬венны флуктуации величины поведенческой ошибки В. Календарные аномалии объясняют¬ся временным усилением поведенческих факторов. Разброс интенсивности ошибок среди различных рынков или активов может приводить к проявлению нарушения закона одной цены и существование потенциальных неиспользуемых арбитражных возможностей. И на¬конец, разная интенсивность поведенческих факторов относительно различных классов ак¬тивов приводит к разным уровням доходности акций компаний определённых типов (на¬пример, к эффекту размера компании или В/М-эффекту).

Флуктуации поведенческой ошибки В можно считать дополнительным фактором сис¬тематического риска. В этом контексте рациональные инвесторы должны требовать уве¬личенную премию за риск при инвестициях в определённые классы активов, особенно подверженных влиянию иррациональных трейдеров. Постепенное усиление поведенче-ских ошибок может приводить к росту доходности, ожидаемой рациональными инвесто¬рами в качестве компенсации за растущую непредсказуемость рынка, и тем самым сни¬жать фундаментальную стоимость актива. Расхождение между поведенческой и рацио¬нальной оценкой будет расти, пока влияние иррациональных инвесторов не ослабнет или не перевесится способностью рынка к автокоррекции. Таким образом, GBM объясняет различные рыночные мании и временные инвестиционные увлечения, а также их после¬дующую коррекцию.

|

Предполагается, что на рынке присутствуют инвесторы двух категорий: (1) рациональ¬ные трейдеры в смысле неоклассической теории и (2) иррациональные трейдеры, чья пси¬хология подвержена влиянию эвристик и ошибок. Эти две категории инвесторов имеются на рынке всегда. Несмотря на совершаемые ими ошибки, иррациональные инвесторы не по¬кидают рынок со временем. Они не теряют капитал в пользу рациональных инвесторов. Это связано с тем, что отклонение цен в силу поведенческих факторов является случайной пе¬ременной, не принимаемой во внимание неоклассической теорией, которой пользуются ра¬циональные инвесторы. Также рациональные инвесторы имеют в своём распоряжении только неидеальные средства, не отвечающие реальным условиям рынка. Следовательно, такие инвесторы принимают решения, которые в лучшем случае являются субоптимальны¬ми. Ошибки, которые совершают иррациональные инвесторы, необязательно таковы, что приводят к худшим результатам инвестиций, чем в случае рациональных трейдеров. |

Таблица представляет собой удобный инструмент для ориентирования в раздробленном и несистематизированом объеме знаний по поведенческим финансам.

Эмпирические исследования в информационной системе Блумберг Информационная система Блумберг предоставляет широкие возможности для проведения эмпирических исследований по поведенческим финансам благодаря своим уникальным возможностям. С помощью системы можно получить информацию, необходимую для тестирования моделей. Эта информация призвана сопоставить данные об изменениях стоимостной оценки и фактической стоимости компании в данный момент времени.

Процесс получения и обработки информации происходил следующим образом.

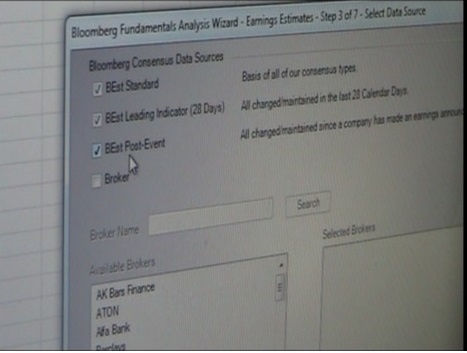

На первом этапе используется функция Блумберга в командной строке встроенного в Эксель меню Блумберга. Выбиралась команда согласно раскрывающемуся списку из «импортировать данные» – оценки Блумберга. В раскрывшемся окне выбиралась необходимая компания.

Затем производился выбор необходимого показателя (в случае тестирования поведенческих моделей на российском рынке выбиралась целевая цена – best target price).

В исследованиях используется целевая цена Блумберга, вызываемая командой – best target price дается на 12 месяцев вперед и представляет собой среднюю из всех имеющихся на момент составления прогнозов аналитиков по оценке стоимости компании, как показано на рисунке 1.

Рис. 1. Первый этап создания информационного массива исследования.

К полученной выборке были добавлены сопутствующие показатели, значимые для определения влияния новостного фона в рамках каждой из поведенческих моделей.

На следующем этапе были произведены прогнозы доходности.

Хотя информационная система предоставляет возможности по использованию прогнозов фундаментальной стоимости аналитиков определённого брокера, и можно его выбрать, указав его название, в исследованиях использовалась обобщённая оценка.

Для тестирования поведенческих моделей необходимо было выбрать специальный вариант – Specific Revision. В этом случае при изменении ключевых показателей для стоимостного прогнозирования: выручка и прибыль аналитик корректирует ранее сделанный прогноз стоимости.

Уровень консолидации по российским компаниям, включенным в исследование, был выбиран – консолидированный. Это позволило учесть отдельные подразделения, филиалы в составе общей отчетности.

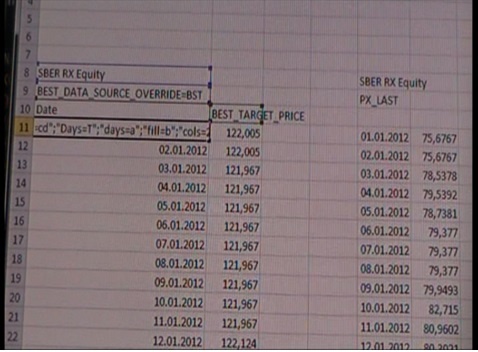

Итоговый файл с информацией для исследования создан таким образом, что если поменять тикер компании на другой, то данные для новой компании обновятся автоматически. Рисунок 2.

Рис. 2. Итоговый файл с возможностями закачивания данных для исследования.

Полученный объем информации по изучаемым компаниям бал затем обработан в табличном редакторе с построением графиков.

Поведенческий анализ акций нефтяной отрасли Чем больше информации удается получить из информационной системы, тем эффективнее применение поведенческих моделей, объясняющих поведение инвесторов. Поэтому данные, полученные из Блумберга по нефтяным компаниям, послужили хорошей основой для соответствующего анализа нефтяных компаний Лукойл, Роснефть, НоваТЭК.

АНАЛИЗ АКЦИЙ КОМПАНИИ «ЛУКОЙЛ» НА ОСНОВЕ МОДЕЛИ СЕНТИМЕНТАЛЬНОГО ИНВЕСТОРА

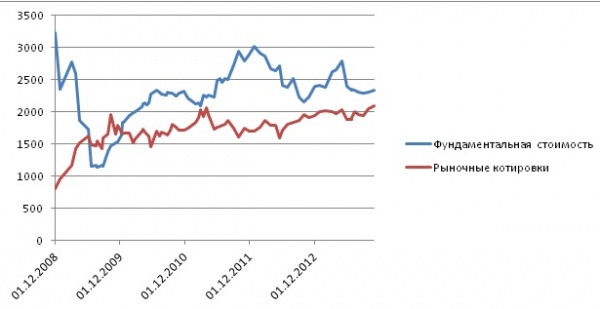

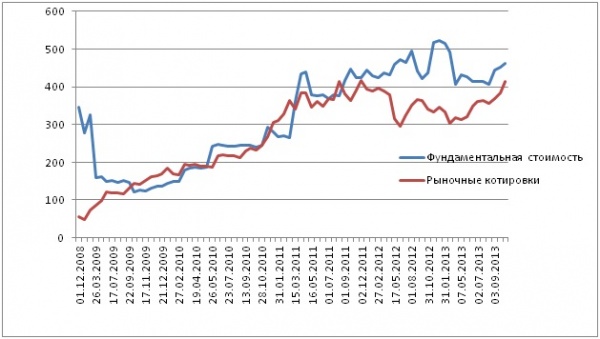

Данные информационной системы по компании в рублях за акцию представляются в графическом виде на рисунке 3.

Рис. 3. Фундаментальная стоимость и котировки компании Лукойл.

1 период (01.12.2008-12.10.2009)

Была опубликована отчетность, которая оказалась намного хуже наших ожиданий и прогноза аналитиков. Так как выручка ЛУКОЙЛа от реализации резко сократилась, сокращение издержек не смогло компенсировать ее падение. Это объясняется это резким снижением добычи нефти в четвертом квартале и снижением выручки от продаж нефтехимической продукции, так как химический завод ЛУКОЙЛа на Украине был закрыт на реконструкцию.

Объяснение с помощью поведенческих моделей: Игроков не смутили опубликованные компанией данные, которые оказались несколько хуже прогнозируемых: панических продаж ее акций не последовало. Подобную реакцию можно объяснить с помощью модели сентиментального инвестора: инвесторы принадлежат к первому типу, не сразу реагируют на новости, тренд сохраняется [6].

2 период (ноябрь 2009-декабрь 2010)

«Лукойл» совместно с норвежской Statoil выиграл тендер на освоение иракского месторождения углеводородов Западная Курна-2. Подписано соглашение об урегулировании арбитражного спора с CNPC по выплате компенсаций за сделки с активами АО «Тургай Петролеум» (Кызылординская область Республики Казахстан). Подписано соглашение с CNPC о расширении стратегического сотрудничества.

Объяснение с помощью поведенческих моделей: Установившиеся тренды носят краткосрочный характер, что свидетельствует о том, что инвесторы, уделяют большое внимание самым последним результатам и избыточно экстраполируют их на будущее, то есть они относятся ко второму типу.

3 период (январь-март 2011 г.)

Рост стоимости происходит на фоне новостей о возрастающих ценах на топливо из-за нестабильной политической ситуации на Ближнем Востоке, революции в Египте и начале волнений в других авторитарных странах региона. Для примера: стоимость нефти Brent как раз в этот период и росла, только рост стоимости нефти завершился в последнюю неделю апреля, в то время как стоимость акций ЛУКОЙЛа тогда уже падала.

Объяснение с помощью поведенческих моделей:В данном периоде имеет место продолжающийся долгосрочный тренд, что, согласно модели сентиментального инвестора, свидетельствует о том, что инвесторы принадлежат к первому типу, не сразу реагируют на новости, испытывают к модели, которую они считают правильной, «сентиментальные чувства». И, как следствие, оттягивают переход к другому типу поведения.

4 период (апрель-май 2011 г.)

После того, как первая революция в важном для нефтедобычи регионе была завершена, а политическая ситуация в Египте так и не изменилась (до сих пор в стране нет лидера), цена топлива начинает колебаться и в конце концов снижается. С начала же апреля падают цены акций ЛУКОЙЛа. Устанавливается тренд, который отчетливо действует до конца мая.

Объяснение с помощью поведенческих моделей: Установившийся тренд носит краткосрочный характер, что свидетельствует о том, что инвесторы, уделяют большое внимание самым последним результатам и избыточно экстраполируют их на будущее (в данном случае снижение цен на топливо спровоцировало отрицательные прогнозы стоимости акций), они относятся ко второму типу.

5 период (июнь-октябрь 2011 г.)

Очередной период роста цен. До начала августа акции возвращают утраченные позиции до 1 860,5 рублей, но когда разрешается политический кризис в США, порог госдолга крупнейшего в мире потребителя углеводородов повышают, но при этом снижается кредитный рейтинг страны, что приводит к активным продажам на рынках акций, в том числе и акций ЛУКОЙЛ.

Объяснение с помощью поведенческих моделей: На этом этапе имеет место продолжающийся долгосрочный тренд, что, согласно модели сентиментального инвестора, свидетельствует о том, что инвесторы принадлежат к первому типу, не сразу реагируют на новости, испытывают к модели, которую они считают правильной, «сентиментальные чувства». И, как следствие, оттягивают переход к другому типу поведения.

6 период (ноябрь 2011-февраль 2012 г.)

Совет по конкуренции Румынии оштрафовал ряд компаний местного топливного рынка на €205 млн. Власти страны обвиняют дочернюю структуру ЛУКОЙЛа — Lukoil Romania, а также дочерние структуры австрийской OMV Petrom, венгерской MOL, итальянской ENI и казахского "Казмунайгаза". На долю ЛУКОЙЛа приходится штраф €31,3 млн. Совет по конкуренции считает, что компании договорились в 2008 году о совместном выводе с рынка бензина Premium COR 95, который занимает на нем порядка 5%. В ЛУКОЙЛе заявили, что не согласны с решением совета и будут его опротестовывать [7].

Объяснение с помощью поведенческих моделей: Это не сказалось на акциях, их стоимость продолжала расти. Это сигнал о том, что инвесторы остались «верны» выбранному тренду (иными словами, испытывают «сентиментальные чувства» к выбранному курсу). Этим объясняется сложившийся тренд. Таким образом, на рынке преобладают инвесторы первого типа.

7 период (март-май 2012 г.)

Вышла положительная отчетность о деятельности компании в 2011 году. Чистая прибыль «ЛУКОЙЛа» по US GAAP за 2011 год увеличилась на 15% и достигла 10,357 млрд долларов. Показатель EBITDA за 2011 год прибавил на 15,9% до 18,606 млрд долларов. Выручка от реализации выросла на 27,3% и составила 133,65 млрд долларов.

Объяснение с помощью поведенческих моделей: Для данного периода характерны колебания цены, нет устойчивого тренда. Инвесторы основывают свои решения на новостном анализе (об этом свидетельствует смена направления тренда с понижающегося на повышающийся при выходе положительной отчетности о деятельности компании), что является подтверждением склонности инвесторов ко второму типу [6].

8 период (июнь-октябрь 2012 г.)

Опубликованная отчетность оказалась хуже ожидаемых прогнозных значений. Согласно ей, чистая прибыль ОАО ЛУКОЙЛ по US GAAP во втором квартале 2012 года год к году упала на 69%, до $1,018 млрд, выручка от реализации в указанный период снизилась на 7% и составила $34,912 млрд. При этом чистая прибыль компании в первом полугодии год к году упала на 29%, до $4,8 млрд, а показатель EBITDA (прибыль до вычета процентов, налога на прибыль, износа и амортизации) в полугодии снизился на 17,6% и составил $8,808 млрд.

Объяснение с помощью поведенческих моделей: Неутешительные данные отчетности не повлияли на настроение инвесторов, и рост стоимости акций продолжился. Такая приверженность к изначально выбранному курсу сигнализирует о преобладании инвесторов первого типа.

9 период (ноябрь 2012-май 2013 г.)

Происходит активная скупка акций компании ее руководством. Вагит Алекперов и первый вице-президент Владимир Некрасов купили акций компании на 87,6 миллиона рублей. Далее компания выпускает отчетность, на основании которой по итогам 1-го квартала 2013 года чистая прибыль НК "ЛУКОЙЛ" по РСБУ оказалась на 34% выше показателя аналогичного периода прошлого года, выручка компании от продаж за отчетный период выросла на 3,8% больше, чем в 1-м квартале прошлого года.

Объяснение с помощью поведенческих моделей: Для данного периода характерны колебания цены, нет устойчивого тренда. Инвесторы основывают свои решения на новостном анализе (об этом свидетельствует смена направления тренда с понижающегося на повышающийся при выходе положительной отчетности о деятельности компании), что является подтверждением склонности инвесторов ко второму типу.

10 период (июнь-ноябрь 2013 г.)

Президент "ЛУКойла" Вагит Алекперов заявил, что компания планирует выплатить промежуточные дивиденды в 2013 г., но обратного выкупа акций пока не будет (после заявления курс акции стал расти). Нефтяная компания ОАО "ЛУКОЙЛ" LKOH -0,40%рассчитывает стать крупным игроком на рынке нефти Китая и Азии с вводом в эксплуатацию в 2014 году иракского месторождения Западная Курна-2. В ноябре-декабре завершится строительство всех объектов проекта, а в начале следующего года планируется начать эксплуатацию месторождения. Также опубликована положительная отчетность: чистая прибыль ОАО "ЛУКОЙЛ" по US GAAP во 2-м квартале 2013 года выросла на 107%, или в 2,1 раза, показатель EBITDA вырос на 26%, выручка от реализации увеличилась на 8,2% в годовом выражении в основном за счет роста торговых операций.

Объяснение с помощью поведенческих моделей: Пока нельзя сказать уверенно о наличии долгосрочного тренда, однако он уже намечается. Это сигнал о том, что инвесторы остались «верны» выбранному тренду (иными словами, испытывают «сентиментальные чувства» к выбранному курсу). Таким образом, на рынке преобладают инвесторы первого типа.

Общий вывод: согласно проведенному анализу при использовании данного финансового инструмента инвесторы склонны к первому типу (свои убеждения в свете новой информации очень медленно и осторожно, ждут ее подтверждения, образуют долгосрочные тренды), что подтверждает выводы поведенческих финансистов о том, что чаще встречаются игроки данного типа [6].

АНАЛИЗ АКЦИЙ КОМПАНИИ «РОСНЕФТЬ»

НА ОСНОВЕ МОДЕЛИ DHS

Фундаментальная стоимость и котировки компании Роснефть в рублях за акцию представлены на рисунке 4.

Рис. 4. Фундаментальная стоимость и котировки компании Роснефть.

1 период (Ноябрь 2008 – май 2009)

Рост цен акций. Представленная отчетность компании по US GAAP выглядела вполне уверенно и в какой-то степени ожидаемо, выручка от реализации за отчетный год выросла на 40,2% и составила 69,0 млрд долл., EBITDA увеличилась на 21,3% до 17,0 млрд долл. Также рост был обусловлен заявлением об увеличении дивидендов на 20%.

Объяснение с помощью поведенческих моделей: согласно модели DHS инвесторы переоценивают внутреннюю информацию, что приводит к продолжению краткосрочного тренда.

2 период (Июнь – август 2009)

Падение связано с корректировкой макроэкономического окружения и прогноза цен на нефть (снижения на 10,4% по данным аналитиков), а также прогноза по добыче (снижение на 6,2%) в связи с тем, что низкие цены на нефть будут влиять на инвестиционные возможности. При этом некоторые инвесторы полагают, что девальвация рубля будет положительно сказываться на деятельности компании, компенсируя значительное снижение цен на нефть. Также чистая прибыль «Роснефти» по РСБУ за 1 полугодие 2009 года упала в 2 раза.

Объяснение с помощью поведенческих моделей: разворот произошел после поступления внешних сигналов по новой информации о падении цен на нефть.

3 период (Сентябрь 2009 – апрель 2010)

Изменение цен в небольшом диапазоне обуславливалось тем, что Standard & Poor’s подтвердило рейтинг «Роснефти» на уровне ВВВ-, прогноз «Стабильный» наряду с введением в промышленную эксплуатацию нового стратегического Ванкорского нефтяного месторождения в Красноярском крае. Также компания исполнила обязательство по выкупу акций по требованию акционеров. Однако, экспорт светлых нефтепродуктов из РФ в январе-феврале 2010 года сократился на 3,4%. В Европе в последние годы были созданы избыточные перерабатывающие мощности, способные самостоятельно удовлетворить спрос в высококачественных продуктах. Также сигналом стало заявление Минфина РФ, что с 1 мая 2010 года экспортная пошлина на нефть вырастает снова примерно на $15.

Объяснение с помощью поведенческих моделей: в момент первого предоставления информации реакция инвесторов оказывается неполной, поэтому преобладают предыдущие оценки. Уровень цен сохраняется [6].

4 период (май – декабрь 2010)

На котировки оказывает давление британская BP, терпящая убытки из-за аварии на платформе в Мексиканском заливе, заявление о том, что она может продать или заложить принадлежащий ей миноритарный пакет акций «Роснефти», что вызвало падение акций. В конце ноября Правительство РФ одобрило планы по приватизации в 2011-2013 годах и на период до 2015 года части акций 15% «Роснефти» - на свободном рынке, а еще 10% минус одну акцию предполагается обменять на активы инвесторов при условии повышения капитализации компании, что подготовило базу положительной динамики курса акции.

Объяснение с помощью поведенческих моделей: инвесторы меняют свою позицию только при наличии устойчивой внешней информации, какой явилась Программа Правительства.

5 период (январь 2011 – октябрь 2012)

Начало 2011 года было отмечено ростом цены: за 2010г. было добыто рекордное количество нефти. Устойчивый рост спроса на энергоресурсы, а, следовательно, и рост производства сыграл ключевую роль в преодолении кризисных явлений в экономике. Колебания были связаны с тем, что Роснефть перечислила в бюджет более 2 млрд.руб. в ноябре 2011г. штрафа за нарушение антимонопольного законодательства (касающееся резкого роста цен на дизельное топливо на внутреннем рынке РФ). В марте 2012г. ОАО «НК «Роснефть» закрыла сделку по приобретению у ОАО «Сбербанк России» 35,3% доли участия в ее нефтяном активе ООО «Таас-Юрях Нефтегазодобыча».

Объяснение с помощью поведенческих моделей: поддержание долгосрочного тренда объясняется тем, что в момент первого появления новой информации реакция инвесторов оказывается неполной, т.к. они придают больше внимания своим предыдущим оценкам. Новая информация подтверждала их частное мнение.

6 период (Ноябрь 2012 – ноябрь 2013)

Изменение тренда связано со значительной новостью о приобретении у BP 50% акций ТНК-ВР. По итогам реализации одобренных Советом Директоров сделок НК «Роснефть» приобретет у группы ВР 50-процентную долю в группе ТНК-ВР в обмен на $17,1 млрд денежными средствами и 12,84% акций НК «Роснефть». В марте 2013 было объявлено о направлении на модернизацию механизмов нефтепереработки $25 млрд. и в связи с этим привлечение кредита в «Газпромбанке». Рост в июне 2013 г. был последствием объявления выплаты дивидендов акционерам, ряда соглашений с Exxon Mobil, General Electric, Statoil, что обеспечило позитивное направление роста цены.

Объяснение с помощью поведенческих моделей: сохранение тренда будет зависеть от скорости накопления и значимости новых данных, поступающих их открытых источников.

Общий вывод: на рынке данного инструмента преобладают самоуверенные инвесторы, переоценивающие свои возможности и недооценивающие потенциал ошибок.

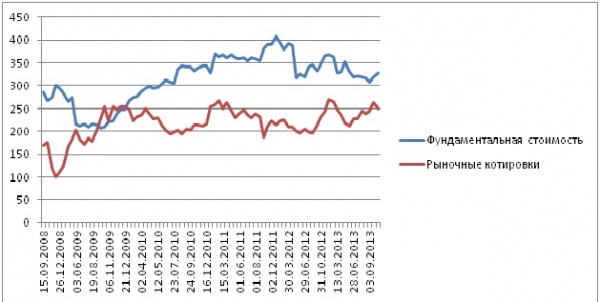

Анализ акций компании «НОВАТЭК» на основе модели Хонга и Стейна

Фундаментальная стоимость и котировки компании НоваТЭК в рублях за акцию представлены на рисунке 5.

Рис. 5. Фундаментальная стоимость и котировки компании НоваТЭК.

1 период (декабрь 2008-март 2011)

«НОВАТЭК» запустил 2-ю очередь Юрхаровского месторождения, увеличив возможности по добыче газа до уровня более чем 100 млн куб. м в сутки. Совет директоров «НОВАТЭКа» одобрил приобретение 51% акций ОАО «Ямал СПГ», владеющего лицензией на геологическое изучение и добычу углеводородов на Южно-Тамбейском месторождении. «НОВАТЭК» ввел в эксплуатацию второй пусковой комплекс второй очереди Юрхаровского месторождения. Запуск второго пускового комплекса позволил увеличить возможности Компании по добыче газа и газового конденсата на 7 млрд куб. м и 600 тыс. тонн в год соответственно. «НОВАТЭК» закрыл сделку по приобретению 51% доли в уставном капитале ОАО «Сибнефтегаз», имеющего лицензии на геологическое изучение, разведку и добычу в ЯНАО.

Объяснение с помощью поведенческих моделей: Поскольку положительные новости способствовали формированию долгосрочного повышающегося тренда, в течение рассматриваемого периода на рынке преобладали инвесторы, сторонники фундаментального анализа, скрупулёзно следящие за всей поступающей информацией, которая влияет на стоимость компании («смотрящие новости»). Однако периодически наблюдаются корректировки, возникающие краткосрочные тренды, что свидетельствует об активности трейдеров моментума.

2 период (апрель 2011—июль 2011)

Годовое Общее собрание акционеров ОАО «НОВАТЭК» приняло решение о выплате дивидендов за 2010 финансовый год. С учетом промежуточных дивидендов, выплаченных по результатам первого полугодия 2010 года, суммарные дивидендные выплаты за 2010 год составили 4,0 рубля на одну обыкновенную акцию или 40,0 рублей на одну ГДР. Total стала акционером НОВАТЭКа в апреле 2011 года, купив 12.0869% его акций. Сумма сделки составила порядка $4 млрд.

Объяснение с помощью поведенческих моделей: на данном временном промежутке цены периодически меняют свое направление, образуя тренды, вне зависимости от категории новостей (хорошие/ плохие). Подобную реакцию можно объяснить преобладанием среди инвесторов тех, кто придерживается принципов трейдеров моментума.

3 период (август 2011—ноябрь 2011)

Опубликована положительная отчетность: чистая прибыль по итогам первого полугодия 2011 года выросла до 33 млрд рублей с 18 млрд рублей. По мнению аналитиков, добыча газа НОВАТЭКом по итогам года значительно превысит текущие прогнозы компании. Квартальная выручка "НоваТЭКа" поднялась на 36% благодаря существенному росту объемов добычи и реализации природного газа за отчетный период. По мнению аналитиков, данный фактор поддержит рост финансовых показателей "НоваТЭКа" и в четвертом квартале. По предварительным данным, в третьем квартале НОВАТЭК увеличил добычу природного газа на 58,2% по сравнению с аналогичным периодом прошлого года

Объяснение с помощью поведенческих моделей: Несмотря на положительный характер новостной ленты, игроки склонны занимать короткие позиции, что объясняет формирование понижающегося тренда. Это свидетельствует о том, что преобладают трейдеры моментумы, поскольку в противном случае, реакция рынка на данные новости была бы иной.

4 период (декабрь 2011—май 2012)

Вышла стратегия развития компании до 2020 года: НоваТэк» к 2020 году планирует более чем вдвое увеличить добычу газа. Компания также продолжает развивать маркетинговые активы и может выйти на зарубежные рынки. В связи с этим, большинство из прогнозов аналитиков носят положительный характер (относительно роста стоимости акций). "НОВАТЭК" намерен выплатить за 2011 г. дивиденды - по 3,5 руб. на акцию в дополнение к уже выплаченным промежуточным дивидендам (2,5 руб. на акцию). С учетом промежуточных дивидендов, общие дивидендные выплаты за 2011 финансовый год составят 6,00 руб. на одну обыкновенную акцию. Опубликована отчетность, которую аналитики оценивают как нейтральными/умеренно позитивными для НОВАТЭКа, поскольку, несмотря на то что показатели в целом совпали с ожиданиями, компания продолжает демонстрировать устойчивый органический рост и наращивает свою долю на внутреннем рынке.

Объяснение с помощью поведенческих моделей: Изначально на рынке преобладали сторонники трейдеров моментумов (об этом свидетельствует снижение акций на фоне положительной стратегии развития компании до 2020 г.). Однако далее, с задержкой на эту новость, последовала реакция сторонников фундаментального анализа (акция возросла в цене). Далее активность проявили трейдеры моментумы, снизив стоиомсть акций.

5 период (июнь 2012—август 2012)

Объявление о масштабном buy back акций и GDR. Бумаги будут выкупаться в течение года, сумма ограничена $600 млн (за этим последовал рост цен более чем на 6%). Опубликована отчетность: по итогам первого полугодия выручка НОВАТЭК выросла с 85,520 млрд рублей в 2011 году до 99,518 млрд рублей, чистая прибыль выросла до 56,707 млрд рублей. НОВАТЭК в первом полугодии добыл 28,7 млрд кубометров газа. Компания рассчитывает в 2012 году увеличить добычу в годовом исчислении на 7-11%.

Объяснение с помощью поведенческих моделей: на данном этапе превалируют инвесторы, сторонники фундаментального анализа, поскольку реакция на положительные новости поспособствовала повышению курса акции.

6 период (сентябрь 2012—февраль 2013)

Решение "Газпрома" приостановить закупки у независимых производителей отрицателньо сказалось на курсе акций "НоваТЭК". Компания от подобного решения страдает больше всех – если закупки не возобновятся, компания может потерять порядка $200 млн выручки до конца года. "НоваТЭК" активно выкупает собственные акции.

Объяснение с помощью поведенческих моделей: в целом настроение рынка в этот период было близко к сторонникам фундаментального анализа, поскольку сложился долгосрочный понижающийся тренд. В некоторые моменты проявляли активность трейдеры моментумы, о чем свидетельствуют корректировки.

7 период (март 2013—ноябрь 2013)

Опубликована отчетность, результаты которой превзошли прогнозы аналитиков: чистая прибыль компании выросла 11,4% по сравнению с аналогичным периодом прошлого года, выручка—на 39,97. Компания объявила о выплате дивидендов. Они , как и обещал глава компании Леонид Михельсон, выросли за первое полугодие на 13,5% и превысят 30% прибыли компании не только по РСБУ, но и по МСФО.

Объяснение с помощью поведенческих моделей: Как указано выше, отчетность превзошла прогнозы аналитиков, что послужило положительным сигналом для сторонников фундаментального анализа. На их преобладание на рынке указывает сложивший повышающийся тренд. Периодически активировались трейдеры моментумы, пока не присоединились к общему тренду.

Общий вывод: на рынке данного инструмента в течение рассмотренного периода проявляли активность как трейдеры моментума, так и «фундаменталисты» – инвесторы, основывающие свои решения на данных фундаментальной стоимости. Нельзя выделить только один из этих видов.

В заключение можно сделать следующие выводы. При подготовке инвестиционных решений на российском фондовом рынке необходимо использовать не только классический инструментарий определения инвестиционной стоимости приобретаемой компании. Как показывает вышеприведённый анализ, поведенческие факторы сильно воздействуют на принятие инвестиционных решений. В современных условиях краха гипотезы об эффективности рынков классический инструментарий с его базовыми и общеизвестными инвестиционным банкирам техниками инвестиционных расчетов может привести инвестора к разрушению стоимости приобретаемых финансовых активов. Знания о поведенческих моделях и их правильное применение позволят эффективно спланировать в стоимостном аспекте действия инвестора на фондовом рынке.

Библиография

1. H. Kent Baker, John R. Nofsinger (2010), Behavioral finance: Investors, Corporations, and Markets // Hoboken, New Jersey: JohnWiley & Sons, Inc. pp. 236-244

2. В.В. Григорьев Стоимость предприятия. М., Высшая школа приватизации и предпринимательства, 1999, 22/1

3. Н.А. Лысова Содержание проектного финансирования и возможности его реализации в России // Менеджмент и Бизнес-Администрирование.-М., 2008.-№ 1. стр. 8-10

4. Nicholas Barberis, Andrei Shleifer, Robert Vishny, A model of investor sentiment // Journal of Financial Economics No. 49 (1998) p. 307-343

5. Lee, C., Shleifer, A., Thaler, R., 1991. Investor sentiment and the closed-end fund puzzle // Journal of Finance 46, p. 75-110

6. С.Ю. Богатырев, А.Р. Гильмутдинова, Е.А. Никитина Поведенческое поглощение: модели и иллюстрации // Экспертно-аналитический журнал Агентства ”Слияния и Поглощения” № 3(7), 2014 год, стр. 42-68

7. Г.С. Раснюк Развитие портфельной теории в условиях современного рынка // Национальная безопасность / nota bene.-2013.-1.-C. 135-139. DOI: 10.7256/2073-8560.2013.01.13.

References

1. H. Kent Baker, John R. Nofsinger (2010), Behavioral finance: Investors, Corporations, and Markets // Hoboken, New Jersey: JohnWiley & Sons, Inc. pp. 236-244

2. V.V. Grigor'ev Stoimost' predpriyatiya. M., Vysshaya shkola privatizatsii i predprinimatel'stva, 1999, 22/1

3. N.A. Lysova Soderzhanie proektnogo finansirovaniya i vozmozhnosti ego realizatsii v Rossii // Menedzhment i Biznes-Administrirovanie.-M., 2008.-№ 1. str. 8-10

4. Nicholas Barberis, Andrei Shleifer, Robert Vishny, A model of investor sentiment // Journal of Financial Economics No. 49 (1998) p. 307-343

5. Lee, C., Shleifer, A., Thaler, R., 1991. Investor sentiment and the closed-end fund puzzle // Journal of Finance 46, p. 75-110

6. S.Yu. Bogatyrev, A.R. Gil'mutdinova, E.A. Nikitina Povedencheskoe pogloshchenie: modeli i illyustratsii // Ekspertno-analiticheskii zhurnal Agentstva ”Sliyaniya i Pogloshcheniya” № 3(7), 2014 god, str. 42-68

7. G.S. Rasnyuk Razvitie portfel'noi teorii v usloviyakh sovremennogo rynka // Natsional'naya bezopasnost' / nota bene.-2013.-1.-C. 135-139. DOI: 10.7256/2073-8560.2013.01.13.

Ссылка на эту статью

Просто выделите и скопируйте ссылку на эту статью в буфер обмена. Вы можете также

попробовать найти похожие

статьи

|

|